从数据看 DEX 现状:交易量同比增长 100%,周交易量达 170 亿美元,一切又好起来了?

尽管 DEX 的交易量自 2024 年峰值以来有所下降,但仍然徘徊在每周约 200 亿至 250 亿美元之间,与去年相比增长了 100%。

作者:OurNetwork

编译:深潮TechFlow

DEXs

Uniswap | PancakeSwap | Raydium | Let's F***ing Joe (Trader Joe)

El Barto | Dashboard

DEX 交易量同比增长 100%;每周交易量达到 170 亿美元

-

尽管去中心化交易所 (DEX) 的交易量自 2024 年峰值以来有所下降,但仍然徘徊在每周约 200 亿至 250 亿美元之间,与去年相比增长了 100%。Solana 和 Base 对交易量贡献显著,Solana 的交易量增长超过 20 倍,从 1.7 亿美元增加到 40 亿美元。唯一减少的区块链是以太坊,每周交易量下降约 20%。

Artemis

-

DEX 交易比一年前更加激烈,当时以太坊占据了近 60% 的市场交易量。目前有五条区块链的市场交易份额超过 10%。以太坊仍然是最大的区块链,占 29%。Base 在 2024 年期间获得了显著的市场份额增长,现在在所有链中占据 DEX 交易量的超过 12%。

Artemis

-

交易场所也发生了显著的变化。Uniswap 的交易份额下降到 33%,而之前是 53%。与此同时,像基于 Solana 的 Orca 这样的成熟 DEX 增加了市场份额,而新交易所 Aerodrome 的受欢迎程度也有所提高。

DeFiLlama

Uniswap

Uniswap 在过去一年中产生了 264 亿美元的费用

-

Uniswap 最吸引人的特点之一是它允许流动性提供者——即为交易者提供资产的用户——获得收入。下面的图表显示了过去 12 个月 V3 池产生的费用。USDC-WETH 表现最佳,为流动性提供者 (LPs) 产生了超过 40 亿美元的收入。Uniswap V3 提供多个费率来向交易者收费——0.01%、0.05%、0.3% 和 1%——为 LPs 和交易者提供灵活性——类似资产,如稳定币,通常收取较低的费用。这些分层费用允许 LPs 根据资产的波动性和交易活动来优化收益。

Coin Metrics

-

在 Uniswap V2 流动性池中,WETH-USDT 池在费用收取方面表现最佳,超过了 10 亿美元,紧随其后的是 USDC-WETH 和 PEPE-WETH 交易对。尽管 V2 简单,V3 的集中流动性功能因其更高的资本效率和较低的费用而吸引了更大的交易量。

Coin Metrics

-

尽管 Uniswap 为流动性提供者 (LPs) 产生了可观的收入,$UNI 只是一个治理代币,缺乏像代币销毁这样的机制,可能提升其价值。60% 的 UNI 于 2021 年分配给社区。这个 $UNI HOLD Wave 图表展示了一些有趣的趋势。

Coin Metrics

-

交易亮点: 此次交易 显示了从 Uniswap 的时间锁合约中转移的 500,000 $UNI(约 350 万美元),这是其分配机制的一部分。该系统确保代币逐步分配,与长期利益保持一致,并提供透明度。分析这些转移可以洞察分配进展、潜在市场影响、内部行为、治理权力的可能变化以及协议的健康状况。

Pancakeswap

Seb | Website | Dashboard

PancakeSwap 的 $CAKE 供应量在一年后减少了 780 万

-

PancakeSwap 是一个起源于 BSC 的去中心化交易平台,现在在多个区块链上运营——该 DEX 发行 $CAKE 代币作为给予流动性提供者 (LPs) 的奖励。在 2023 年,PancakeSwap 采用了一种通缩模型来优化其代币经济学。这是通过减少发行量和从市场回收 $CAKE 的机制来实现的。他们的努力迅速取得成效,因为 CAKE 供应在 2023 年 8 月达到了 3.913 亿的高峰。从那时起,供应量稳步减少,在过去一年中减少了 780 万个代币。

X - Sebabesse

-

为了实现这一通缩目标,PancakeSwap 每周通过将 CAKE 发送到 BNB 链上的销毁钱包来进行代币销毁。根据他们的代币经济模型,平均每周销毁 900 万 CAKE。发行量的减少和市场回收抵消了铸造量。

X - @Sebabesse

-

通缩受市场因素影响,如交易量和 CAKE 价格。随着时间的推移,通缩率的变化范围在每个区块之间为 1.4 CAKE 到 0.2 CAKE。根据当前的代币经济学,每周的供应减少需要从市场回收 275K CAKE。这一目标几乎每周都能实现。

X - @Sebabesse

-

交易亮点:团队钱包每周一进行代币销毁。监控 这些交易 就是跟踪 CAKE 供应所需的全部信息。

Raydium

0xINFRA | Website | Dashboard

Raydium 回购总额自 1 月 1 日以来超过 3500 万美元

-

Raydium 是按市场份额和流动池创建量的 Solana 领先去中心化交易所(DEX)。自 2024 年 1 月 1 日以来,超过 3500 万美元的协议费用已被分配用于 $RAY 代币的自动回购。Raydium 在这一年中平均占比 Solana 上累计现货市场交易量的 30% 到 50%。自成立以来,Raydium 已实现近 2700 亿美元的交易量,流动性提供者 (LPs) 在交易费用中赚取了超过 6.3 亿美元。

Top Ledger

-

去除交易机器人后,考虑到真实交易量,Raydium 的兑换路由程序表现优异,目前占所有真实交易流的 30% 以上,仅次于 Jupiter。

Dune - @ilemi

-

尽管是 Solana 上蓬勃发展的 meme 代币交易量的主要受益平台之一,但目前仅 11.4% 的 Raydium 总交易量来自 meme 代币。

Top Ledger

-

交易亮点:Raydium 受益于一个丰富的第三方应用和协议生态系统,这些应用和协议使用其核心流动池和交易基础设施。最具益处的是 Pump.Fun,它在完成初始绑定曲线后将 流动池迁移 至 Raydium。其他利用 Raydium 基础设施的团队包括但不限于以下团队:Dexscreen 的 MoonShot、Trojan、BananaGun、FluxBot、BonkBot、Photon 和 BullX。

LFJ

Blue | Website

LFJ 达到 1300 亿美元的累计交易量,并突破 500 万美元的 2024 年收益

-

LFJ(前身为 Trader Joe)是一个区块链代币交易市场,该平台于 2021 年 7 月启动,自那时以来已促成超过 1300 亿美元的累计交易量。在 2024 年,LFJ 增加了超过 300 亿美元的交易量,是去年的两倍。这一增长主要得益于 Avalanche 网络上交易活动的增加,LFJ 在该网络中占据主导地位。

DeFiLlama

-

LFJ 将 5%-25% 的交易费用分配给 $JOE 代币质押者,2024 年平均每月发放 55 万美元的稳定币,这比去年增长了 109%。因为 80% 的收入来自 Avalanche,链上活动增加为 JOE 质押者带来了显著价值。

Token Terminal

-

$JOE 代币已达到 5 亿的发行上限,目前流通量约为 3.8 亿。由于没有固定的奖励计划,JOE 很少作为流动性奖励。截至目前,向收益农民分发的金额不足 10 万美元,同时保持超过 500 万美元的正收益。

Token Terminal

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

研报|Berachain项目详解&BERA市值分析

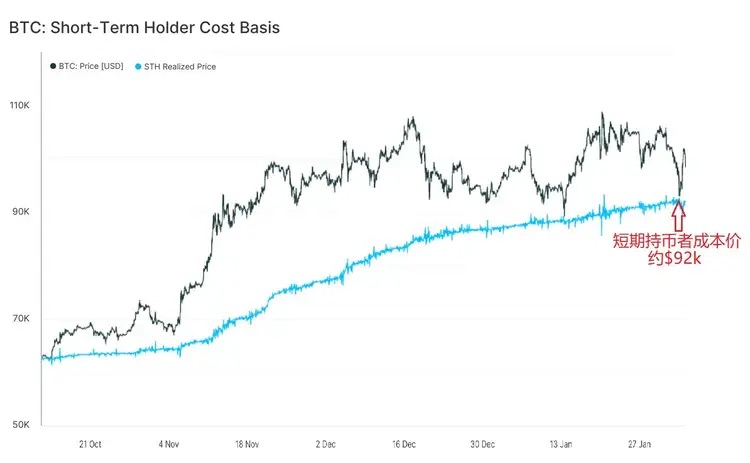

链上数据显示,比特币短期持有者成本价当前企稳9.2万美元附近

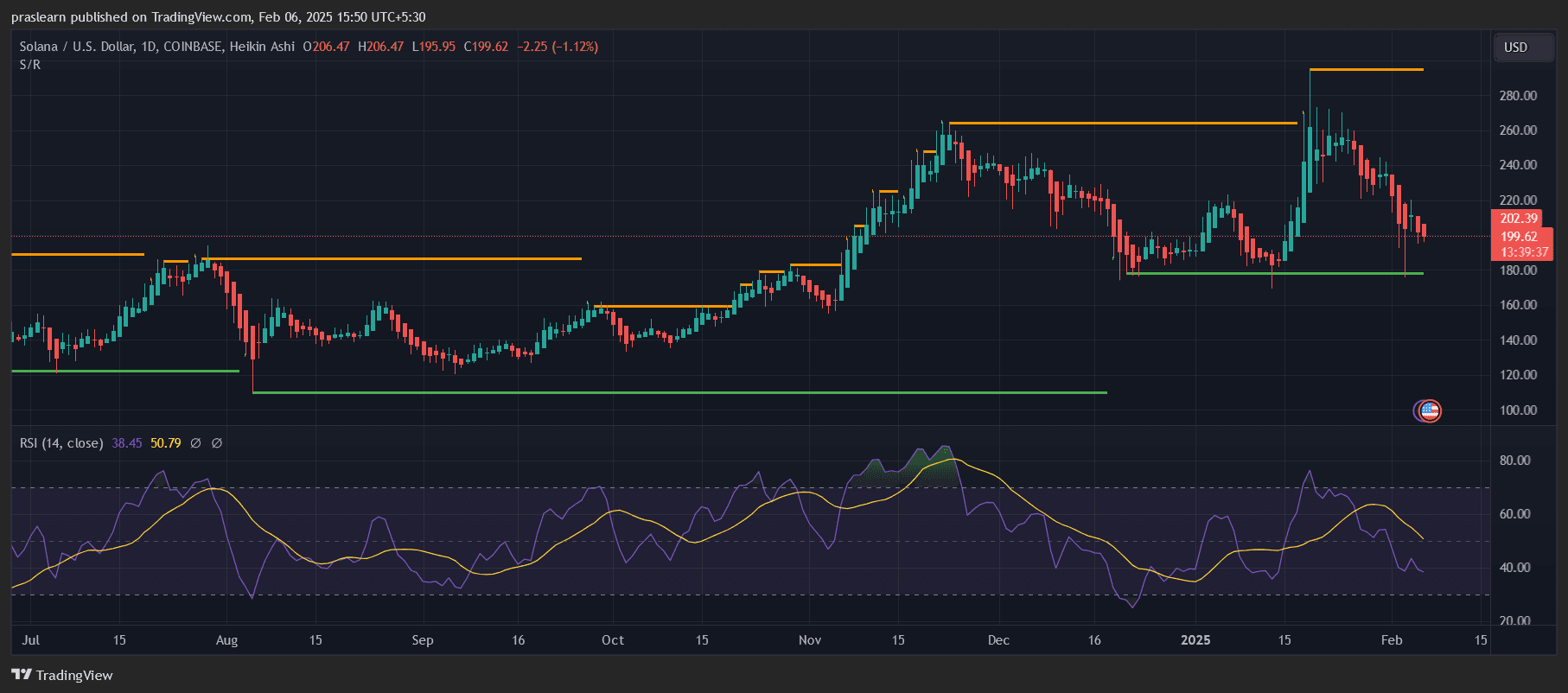

Solana价格预测:SOL会反弹还是继续下跌?

Solana (SOL) 是要反弹还是会继续下跌?在从近期高点下跌后,SOL 目前正在测试关键支撑位。

Berachain 宣布在 NFT 市场激增之际空投 6.32 亿美元的 BERA 代币

Berachain 推出价值 6.32 亿美元的 BERA 空投,吸引了区块链社区的广泛关注。与此同时,尽管加密市场面临挑战,NFTs 仍然实现了显著增长。