從瘋狂募款到變現無門,加密VC正在經歷什麼?

近期加密VC投資領域出現了專案方不依原投資協議給投資人發幣的現象,背後是頭部交易所幣安的潛規則,導致專案方在交易所面前弱勢,投資人權利被邊緣化。

原文標題:《流動性焦慮下的加密 VC:一場悄然展開的失衡》

原文來源:ChandlerZ,Foresight News

水滴資本合夥人大山在近期的一場 Space 中坦言,最近自己所投資的四個項目均已上線幣,均已投資原幣。儘管合約中白紙黑字寫明了發幣條款,但專案上線後卻能隨意修改協議,而投資人幾乎無法採取任何有效反製手段。

其表示,改協議其實不是專案方的意願,是幣安一直以來的潛規則,所以不埋怨專案方,因為在幣安面前,他們也是弱勢。目前的策略非常明確,就是說服和幫助真正優質的專案方別發幣了,直接去上市,換個相對乾淨的受監管的市場去體現自己的價值。

傳統 VC 投資中以合約為基礎的權利保障,在加密代幣投資結構中並不具備同等的實際約束力。由於代幣上線後流通規則由交易所主導,鏈上資產分配不受傳統法律體係即時約束,投資協議在關鍵節點往往失去執行力。在當前市場環境下,專案能否獲得頭部交易所准入,直接關乎整體生存,協議條款的重要性在實際利益面前被邊緣化。專案方為求上線,不得不配合交易所對於釋放節奏、鎖倉規則、代幣比例等方面的重新設計,投資人則在缺乏鏈上治理權和流通話語權的情況下,陷入事實上的權利弱勢。

這番表態,道出了當前加密 VC 投資體係正在遭遇的一場深層危機,即一場關於合約效力、流動性掌控與退出機制全面失靈的困局。

權力天平傾斜:VC、專案與交易所的新關係

在過去幾年的產業發展中,以「專案敘事建構 - 多輪 VC 融資 - 頭部交易所代幣生成事件(TGE)/ 上市」為主線」為主線的模式逐漸成為主流。此模式的特點在於,專案早期依賴專業 VC 機構的資金注入、資源對接和信譽背書,透過逐步抬升的估值完成融資,最終目標通常是在大型中心化交易所實現代幣的首次發行與流通,為早期投資者提供退出管道。

在先前多輪牛市中,加密 VC 作為核心資源,掌握初期融資和發幣設計大權,這一流程在推動行業快速擴張和項目孵化方面發揮了重要作用。而在上一輪多頭市場,專案方地位有所提升,但 VC 仍因資本量大、流動性賦能如 Launchpad 而有一定主導。

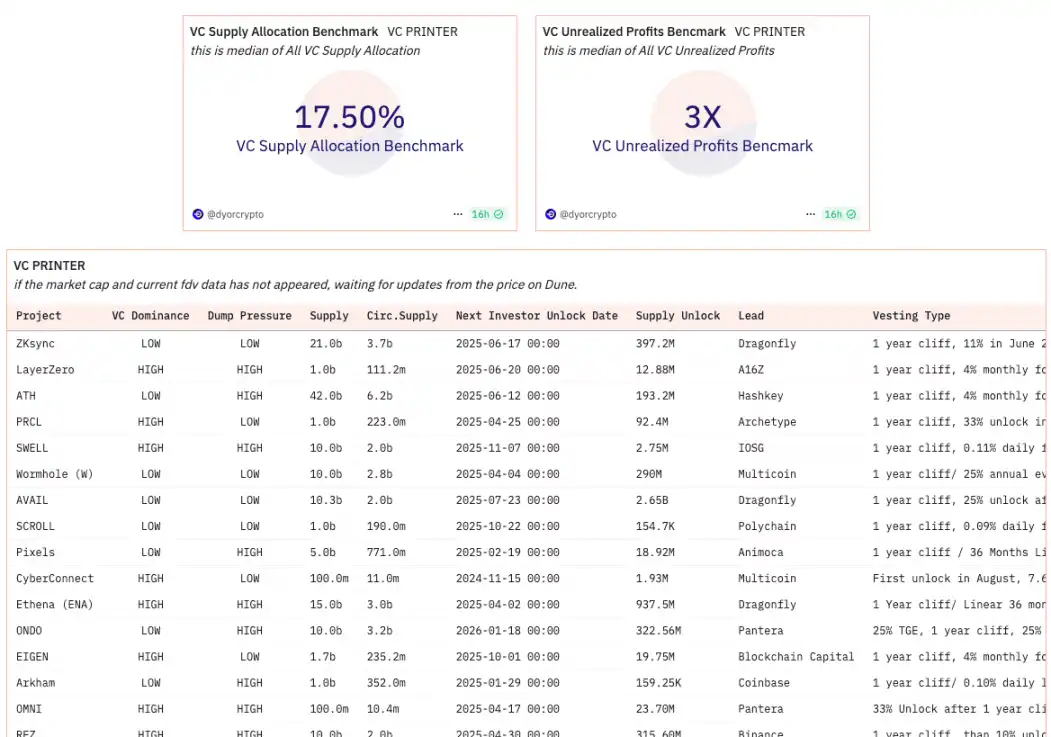

但在當市場步入新的調整週期,山寨的流動性枯竭,投資人和專案方之間的利益結構隨之改變。交易所權力空前上升,成為流動性開關的絕對控制者,上線審批、代幣分配、流通策略等關鍵環節集中在交易所手中,使得專案方在談判中處於極其弱勢的位置。即便簽訂了詳盡的投資協議,面對交易所提出的流通條件調整,專案方也難以拒絕,最終不得不違背原先與投資人之間的約定。

交易所成為稀缺資源的掌控者,VC 逐漸被邊緣化,實際控制的能力大幅下降。

流動性緊縮下的「囚徒困境」

目前「VC 幣」面臨的困境並非單一因素造成的。

經過多輪融資,專案在 TGE 時的公開市場估值往往已處於較高水準。這直接導致二級市場投資者的初始買入成本較高,同時也意味著早期投資者包括 VC、團隊、早期支持者等持有大量低成本籌碼,存在較強的潛在賣出動機。

這種預期差使得代幣上線後面臨天然的拋售壓力,市場參與者可能形成「賣出為最優策略」的共識,從而引發負回饋循環。

進一步來看,代幣經濟本身也在加劇 VC 幣的困境。

在牛市時期,大量項目的代幣發行模式沿用牛市時期的高預期增長假設,例如市值一路向上,流動性足夠支撐逐步解鎖。但在實際運作中,許多項目缺乏真實收入支撐,DeFi 年化收益靠 Ponzi,GameFi 靠補貼,NFT 靠 FOMO,代幣完全失去內生成長動力。

最關鍵的是,過去 VC 投資的代幣,最終能在二級市場賣給新散戶,形成完整出逃路徑。但目前鏈上和交易所新增散戶極少,增量資金枯竭,VC 之間互砸成為常態。

本質上,早期投資人、專案方、做市商、早期使用者變成了一個閉環內的零和博弈,退出越來越困難。

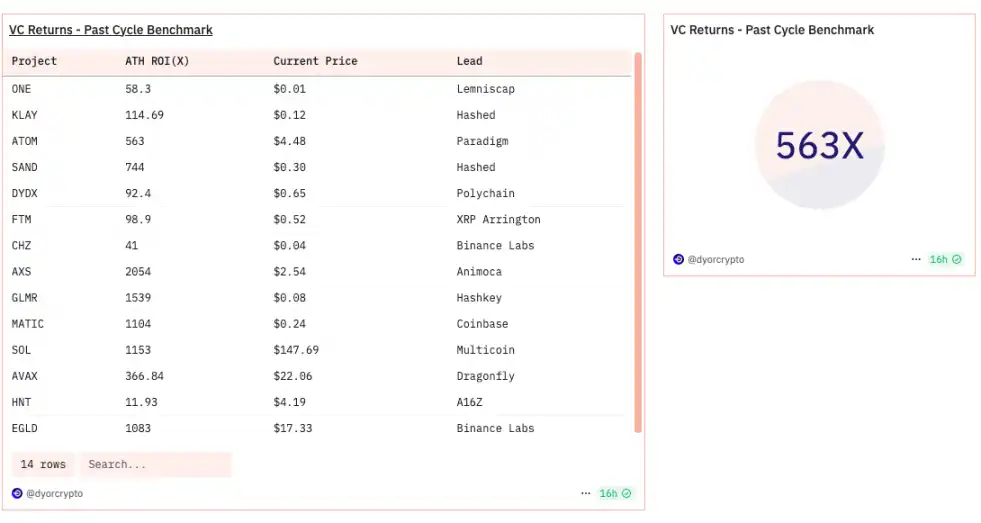

上一牛市週期 VC 回報

本輪週期 VC 回報

對於專案方,需要重新檢視其代幣發行策略和社群關係。高舉高打的模式受到質疑後,更低估值起步、更公平的發行機制、設計更能激勵長期持有者的代幣經濟學,以及提高營運透明度和加強問責制可能更值得探索。

從更宏觀的產業發展角度來看,目前的挑戰可以視為市場走向成熟過程中的一次調整。它暴露了過去高速發展中累積的問題,並可能推動形成更平衡、更永續的融資和發展生態。這要求所有市場參與者,包括 VC、專案方、交易所、投資者甚至監管機構共同適應變化,尋求在創新激勵與風險控制、效率與公平之間建立新的平衡。

原文連結

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

加密領袖呼籲特朗普結束“無律行動”將軟體開發者刑事化,包括Roman Storm

快速摘要 去中心化金融教育基金(DeFi Education Fund)在給白宮AI和加密貨幣專員David Sacks的信中,領導者們敦促特朗普政府改變方向,結束司法部對軟體開發者的“過度擴張”起訴。2023年,Storm被美國紐約南區檢察官辦公室指控在運營加密混幣服務Tornado Cash時共謀進行洗錢和違反制裁。

Lombard 與 Eigen Foundation 合作將比特幣重新質押帶入 EigenLayer 生態系統

速覽 此舉允許 BTC 持有者通過比特幣質押協議 Babylon 獲得基礎收益以及通過 EigenLayer 的再質押獲得獎勵。

Solstice Labs 將於2025年夏天在 Solana 上推出產生收益的穩定幣 USX

快速摘要 受 Deus X Capital 支持的協議將推出一個 Solana 原生合成穩定幣。Solstice Labs 表示 USX 將授予訪問其擁有 1 億美元承諾總鎖定價值(TVL)的 YieldVault 平台的權限。

Vitalik和以太坊基金會的新共同執行董事概述更新後的董事會結構和使命

快速摘要 以太坊基金會正式任命了兩位新的共同執行董事,Hsiao-Wei Wang和Tomasz K. Stańczak,以及前任領導Aya Miyaguchi的新總裁角色。在新結構下,該組織希望加倍推進以太坊的規模擴展並獲取用戶,同時不犧牲其核心密碼朋克價值觀。