第14週鏈上數據:關稅⻛波加劇市場混沌,⽐特幣的下⼀步棋該如何落⼦?

短期市場相當「淡定」,即使是⾯對較⼤的波動,也並未產⽣真正的恐慌拋售。

原文標題:《關稅⻛波加劇市場混沌,鏈上訊號真假難辨:⽐特幣的下⼀步棋該如何落⼦? |WTR 4.14》

原文來源:WTR 研究院

本週回顧

本週從 4⽉7⽇到 4⽉14⽇,冰糖橙幅度達到最低震15.56% 左右。

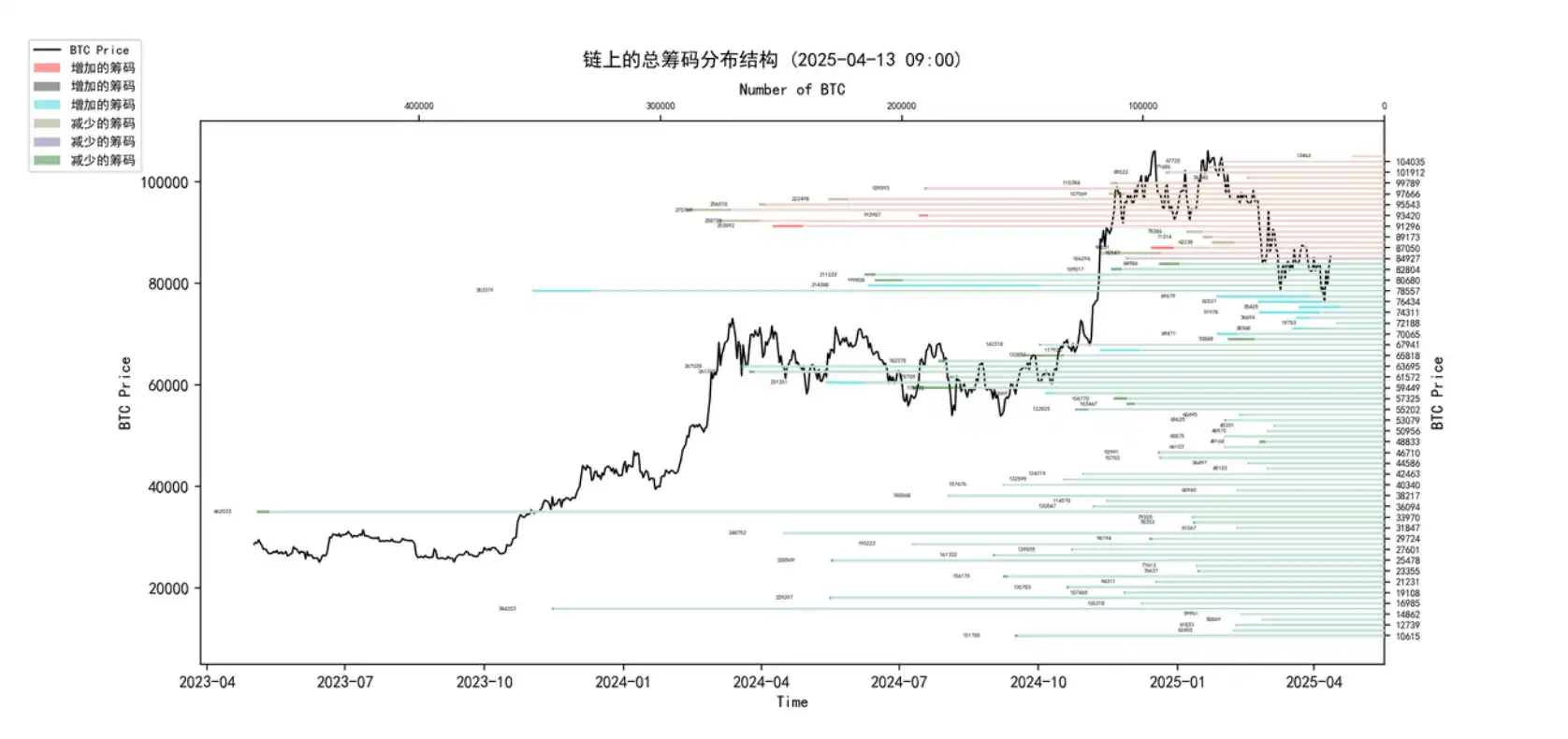

觀察籌碼分佈圖,在約 80000 附近有⼤量籌碼成交,將有⼀定的⽀撐或壓⼒。

• 分析:

1.60000-68000 約 151 萬枚;

2. 76000-68000 約 151 萬枚;

2。 90000-100000 約 199 萬枚;

• 短期內跌不破在 70000〜75000 機率為 70%;

• 其中短期內漲不破 85000~90000 的機率為 80%。

重要消息⽅⾯

經濟消息⽅⾯

• ⾼盛將 2025 年⻩]700/盎司12%)。

• 聯準會 Fed 理事沃勒認為,關稅導致的⾼通膨是暫時的。在較⼩規模關稅情境下,降息可能在下半年進⾏。在⼤規模關稅情境下,若經濟顯著放緩,可能傾向更早、更⼤幅度降息。

美國經濟數據與預期:

• 美國 3⽉紐約聯邦儲備銀行 1 年通膨預期升⾄3.58% (⾼於預期 3.26% 和前值 3.13%)。

• 紐約聯邦儲備銀行預計 3⽉份美國失業率將升⾄2020 年 4⽉以來最⾼。

• 3⽉份通膨 CPI 降⾄2.4%。關稅政策及其影響:

• 上週末特朗普關稅措施再變,對部分電⼦產品豁免「對等關稅」。

• 經濟學家認為豁免是因意識到關稅衝擊和其引發的連鎖動盪觸及痛點。

• 分析認為豁免是美國讓步的跡象,可能受到債券市場壓⼒(債市被視為川普⾸要任務)。

• 分析師 James Van Straten 認為,川普關稅不確定性引發了始於 4⽉3⽇的市場拋售。

• 福斯記者 Charles Gasparino 認為市場對「Tim Apple 關稅豁免」反應將會積極,可能提振納斯達克。

• 投資人普遍認為該關稅計畫是近年來最糟糕政策之⼀。川普反覆⽆常的關稅措施動搖了市場對美國政策和經濟的信⼼。

美國公債⽅⾯:

• 摩根⼤通 CEO Jamie Dimon 表⽰正準備應對近 30 萬億美元美國國債市場的混亂,認為聯儲需在市場預感到恐慌。

• 上週五美國公債市場經歷 29 兆美元拋售,迎來 2019 年來最糟糕⼀週。

• 回顧 2020 年 3 ⽉,美國公債市場崩盤曾迫使聯準會進⾏數萬億美元的購債⼲預。

經濟衰退擔憂:

• ⻉萊德 CEO 拉⾥·芬克警告美國經濟衰退可能已開始,經濟壓⼒和保護主義貿易政策是關鍵驅動因素。

市場焦點與展望:

• 市場焦點可能從關稅利空轉向降息預期,這或是⾏情轉向的開始。

• 通膨壓⼒緩解可能為聯準會 5 ⽉、6 ⽉會議降息和放鬆⾦融條件提供空間。

• 分析師關注聯準會何時出⼿⼲預市場。

加密⽣態訊息⽅⾯

• 美參議員 Tim Scott 預計加密貨幣市場結構法案將在 2025 年 8 ⽉前成為法律。

• 參議院銀⾏委員會已在 2025 年 3 ⽉推進穩定幣監管法案“GENIUS 法案”,將加密政策列為優先事項,強調創新先於監管以保美國領導地位。

• SEC 臨時主管 Mark Uyeda 表⽰可考慮建⽴短期加密監管框架,允許企業創新,同時制定永久⽅案,促進區塊鏈創新。

機構與企業動態:

• ⻉萊德 BUIDL 基⾦規模達 23.72 億美元,單週增幅 25.07%。

• Tether CEO Paolo Ardoino 表⽰,2025 年 Q1 其穩定幣⽤⼾數增加⻓13%。

• ⽇本上市公司 Metaplanet Inc. 宣布增持 319 BTC。 • MicroStrategy 在 4 ⽉ 7 ⽇⾄ 13 ⽇期間增持 2.858 億美元 BTC (合 3459 BTC)。

• Tether 於 4⽉12 ⽇增發 10 億美元穩定幣。

市場觀點與分析:

• ⽩宮總統數位資產⼯作組執⾏主任 Bo Hines (據 Cointelegraph 報道) 表⽰需在 BTC 變貴前盡快囤積。

• 分析師 James Van Straten 指出,BTC/VIX⽐率觸及⻓期趨勢線,歷史數據顯⽰這常預⽰BTC 價格底部(此前⽣效時間點:2024 年 8 ⽉、2020 年 3 ⽉、2015 年 8 ⽉、2020 年 3 ⽉、2015 年 8 ⁉),

• 摩根⼤通 CEO Jamie Dimon 認為,美國債市動盪及隨後的聯準會⼲預可能促使投資者轉向 BTC,視其為對沖貨幣不穩定的⼯具(類⽐ 2020 年情況)。

• 分析師認為,經濟放緩可能促使聯準會改變緊縮政策,引發新流動性,成為 BTC 等加密資產的主要催化劑。

• 回顧 2020 年 3 ⽉,Fed⼲預債市時,幣市也明顯上漲。

⻓期洞察:⽤於觀察我們⻓期境遇;⽜市/熊市/結構性改變/中性狀態

中期探查:⽤於分析我們⽬前處於什麼階段,在此階段會持續多。久,會⾯臨什麼情況

短期觀測:⽤於分析短期市場狀況;以及出現⼀些⽅向和在某前提下發⽣某種事件的可能性

⻓洞察期

持有者結構與信念 HODL 波

• ETF 的結構性影響

• ⾮流動性的⻓期巨鯨

• ⼤額巨鯨的交易平台狀態

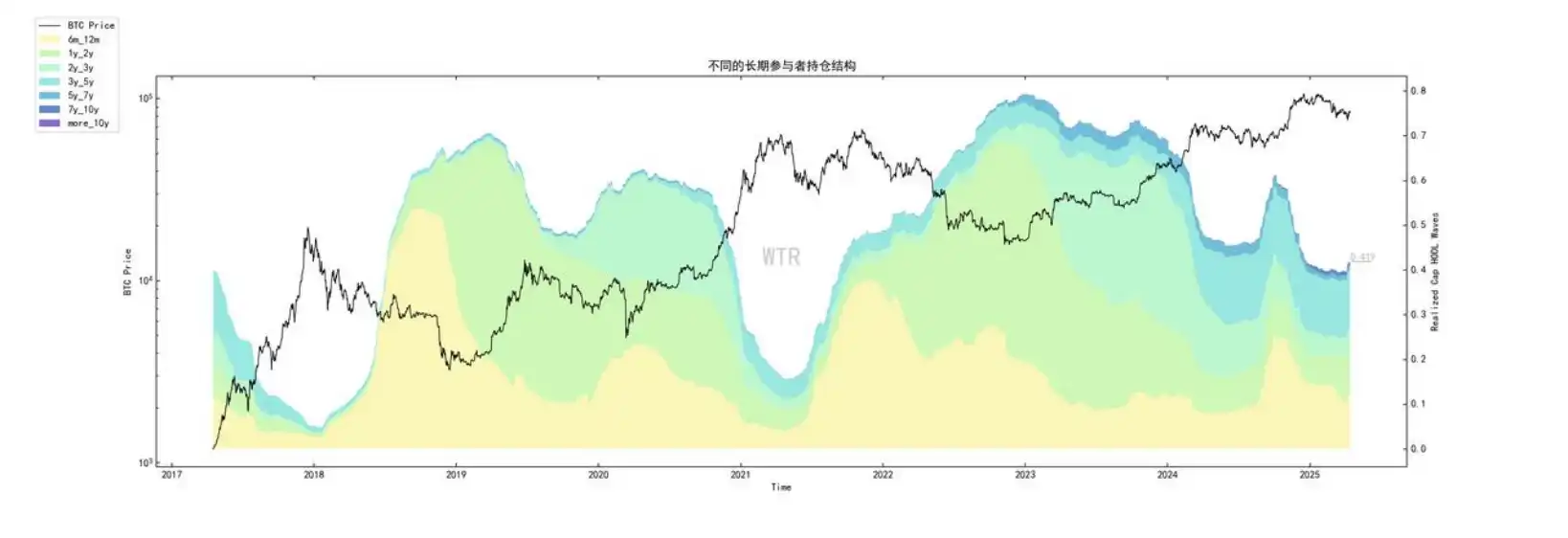

(下圖持有者結構與信念 HODL波)

經歷多個市場週期後,⻓期持有者(LTH)的群體在不斷壯⼤,他們構成了市場的「壓艙⽯」。

雖然在價格沖頂時部分⽼幣(如 2 y-5 y)有所移動(獲利了結),但佔⽐最⽼的那部分(例如>5 y,紫⾊區域)在近期盤整中顯得略有相對穩定⾄增厚。暗⽰著信念最堅定的⻓期持有者並沒有因為近期的波動⽽恐慌拋售,他們的持倉為市場提供了堅實的底層⽀撐。

HODL 波浪圖的核⼼⻓期敘事是供應的不斷成熟。隨著時間推移,新進⼊的供應(暖⾊)會逐漸⽼化(變成冷⾊),並被更堅定的持有者吸收。目前的盤整期,雖然短期持有者承壓,但也為更多⽐特幣從短期持有者⼿中轉移到中⻓期持有者⼿中提供了時間窗⼝,這有利於未來更健康的上漲。

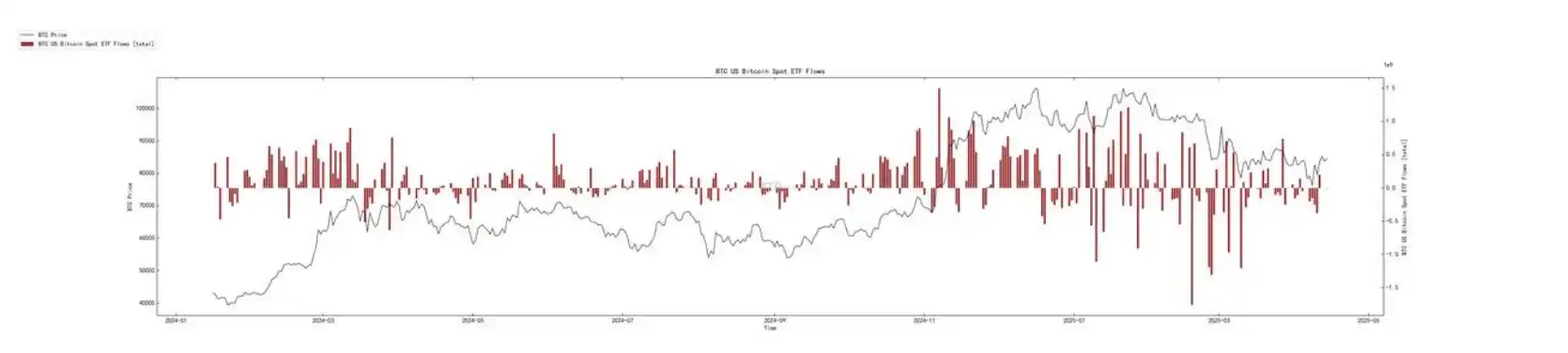

(下圖 ETF 的結構性影響)

雖然

只要宏觀環境改善或市場出現新的催化劑,ETF 通道隨時可能重新成為重要的增量資⾦來源。其存在本⾝就提升了⽐特幣作為資產類別的成熟度和⻓期吸引⼒。

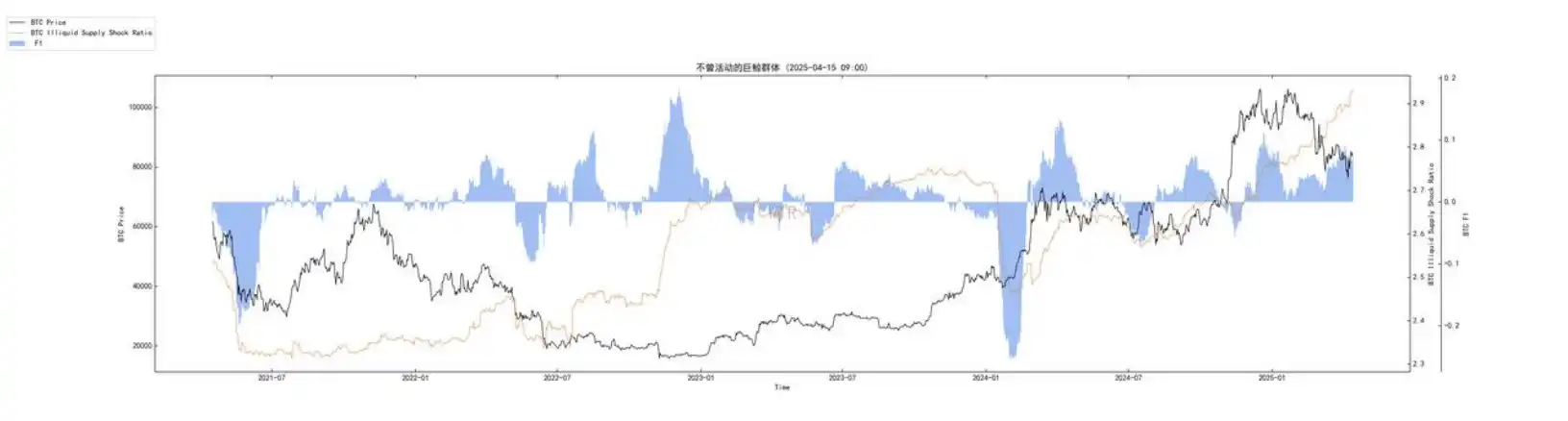

(下圖 ⾮流動性的⻓期巨鯨)

⾮流動性供應衝擊∰歷史上看,持續的 ISSR 增⻓(橙線上升,藍區為正)往往伴隨著⽜市的累積階段。目前的平台期顯示強烈的囤幣動⼒依舊強勁。

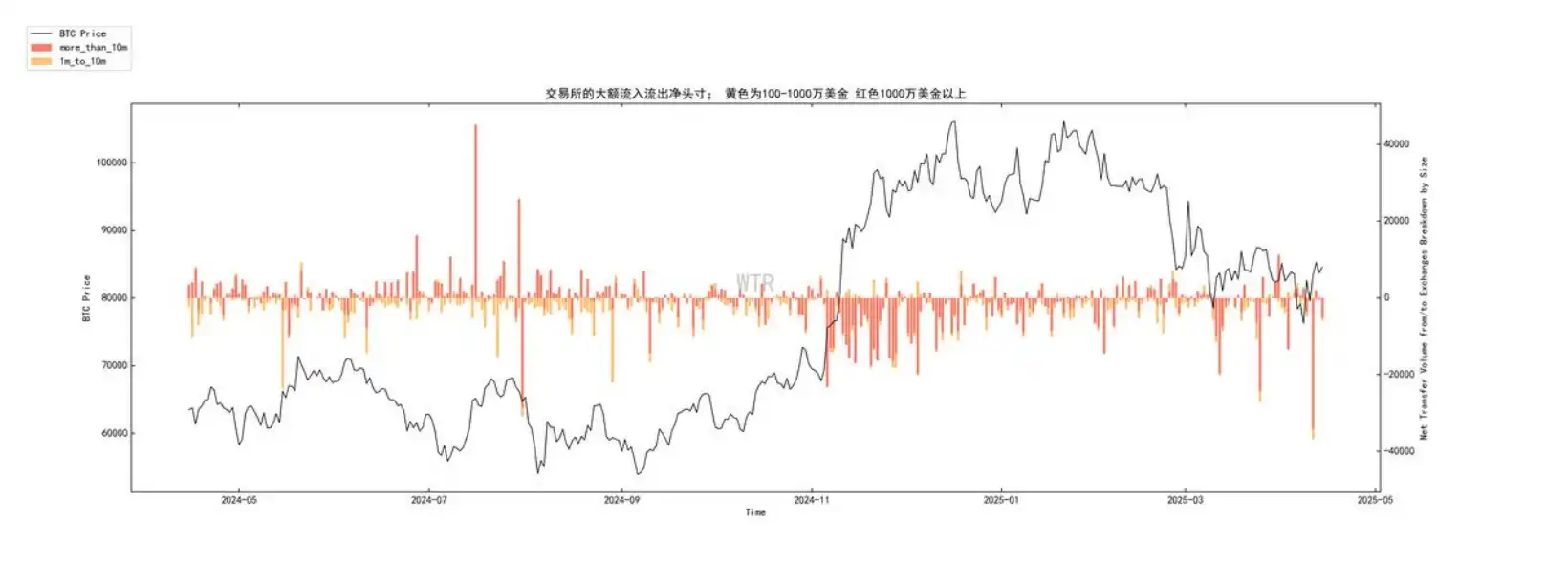

(下圖⼤額巨鯨的交易平台狀態)

分歧加劇,⽽⾮單向拋售:⽬前淨流⼊與淨流出並存,這⽐單向流動更能反映當前⼤額玩家之間的分歧和操作)。

• ⼀⽅⾯,部分早期獲利者或對宏觀感到擔憂的鯨⻥,在利⽤反彈向交易平台轉移代幣(淨流⼊),施加拋壓。

• 另⼀⽅⾯,也有鯨⻥在價格回檔時積極從交易平台提幣(淨流出),這通常被視為⻓期看好和囤積的⾏為。

這種分歧狀態可能還會持續⼀段時間。中期趨勢的明朗化需要觀察哪⼀⽅⼒量佔據主導:是持續的淨流⼊壓制價格,還是淨流出開始佔據主導,表明⼤額玩家重新開始⼤規模積累。當然,即使有短期拋售,鯨⻥在關鍵⽀撐位或認為價值低估時進⾏累積(淨流出)的⾏為,是市場能夠築底並開啟下⼀輪⼤漲的重要前提。

展望:

鏈上資料描繪了⼀個短期波動劇烈、中期關鍵、⻓期結構性看好的圖景:

動⼒減弱,⼤額玩家⾏為分歧導致多空拉鋸,價格可能繼續震盪或⾯臨回檔⻛險。需要關注宏觀環境變化和鏈上供需指標的邊際改善。

• 中期: 市場能否重拾升勢,取決於:

1.宏觀環境是否轉向有利(如降息落地);

2. ETF 資⾦流轉向淨額(18313.) ⾮流動性巨鯨是否重新增⻓;

5. HODL 波浪中,供應能否進⼀步成熟,短期持有者壓⼒得到釋放。

因此,雖然短期⾯臨挑戰與波動,但中⻓期視⻆下,只要核⼼的鏈上結構(如 LTH 持倉、供應成熟度)不被破壞,且新的需求驅動因素(可能來⾃宏觀改善、ETF 持續採⽤或新的具有敘事)

中期探查

• 巨鯨綜合分數

• 短期獲利百分⽐複合模型

• VDD

• 各價位結構分析

• ⽐複合模型

• VDD

• 各價位結構分析

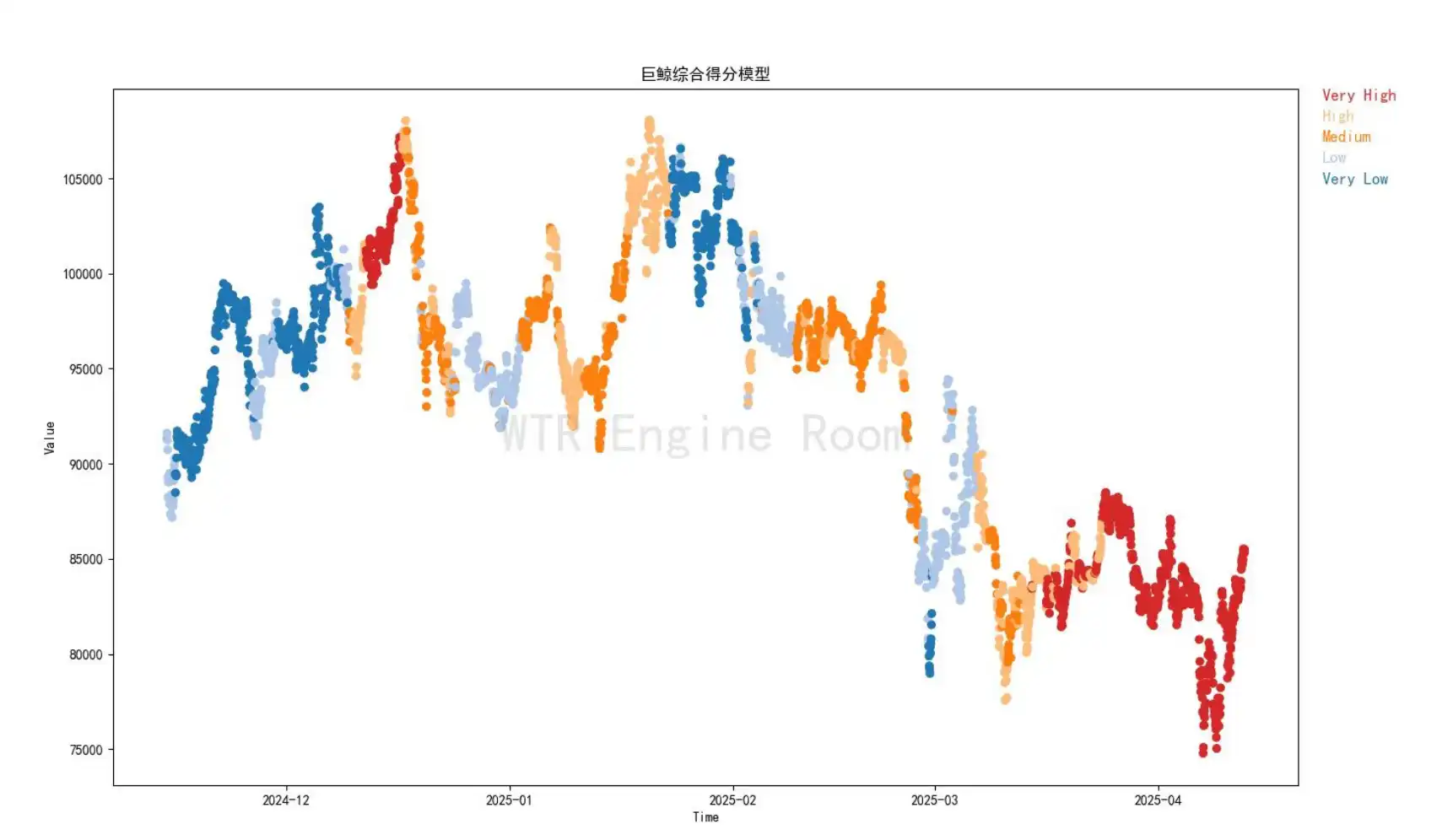

• ⽹絡情緒)(下圖 巨鯨綜合分數)

巨鯨近期⼴泛參與市場,⽬前是場內重要的持有群體。

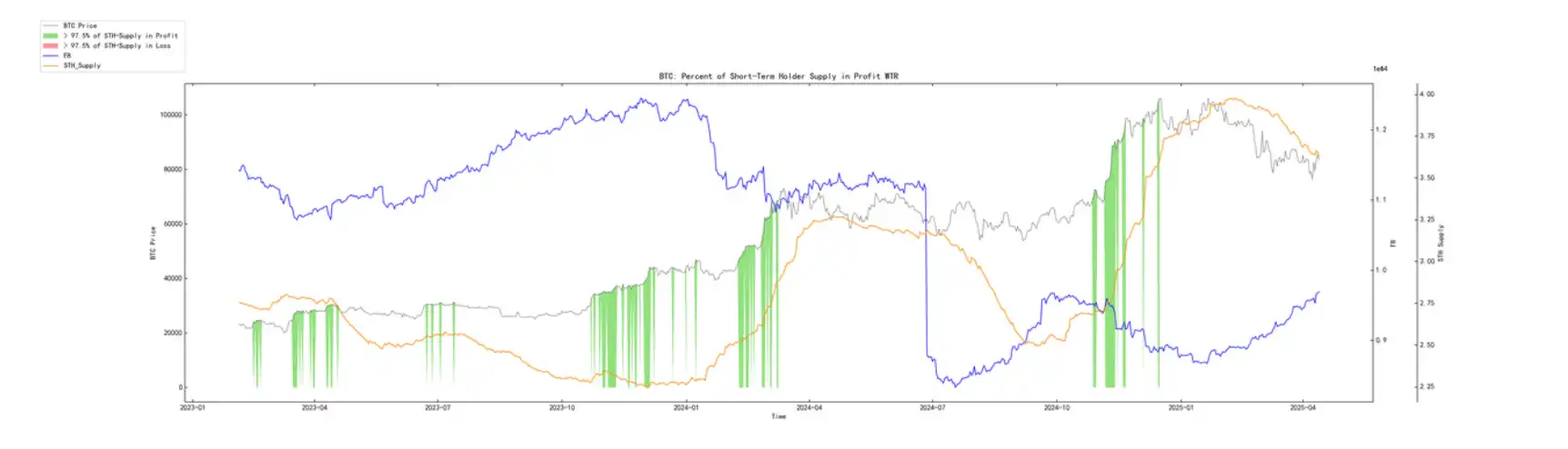

(下圖 短期盈利百分⽐複合模型)

短期的盈利結構仍相對健康,尚未出現在環境中過度存在的表徵存量(即綠區)。可能⽬前的參與者問題出在整體性的正面和負面狀態切換。相對中性,緊繃的宏觀環境也不斷地市場參與者的選擇邊界。

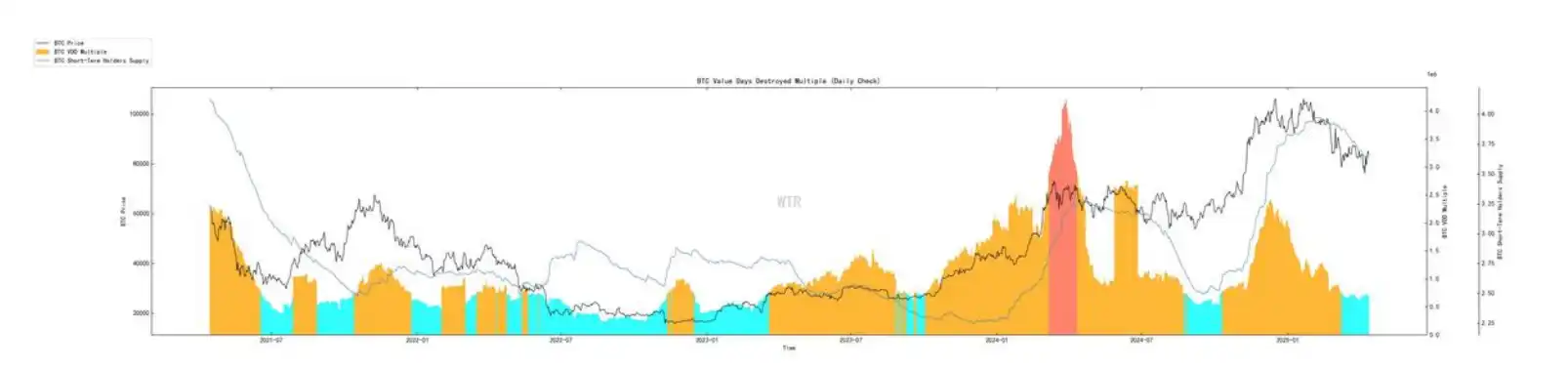

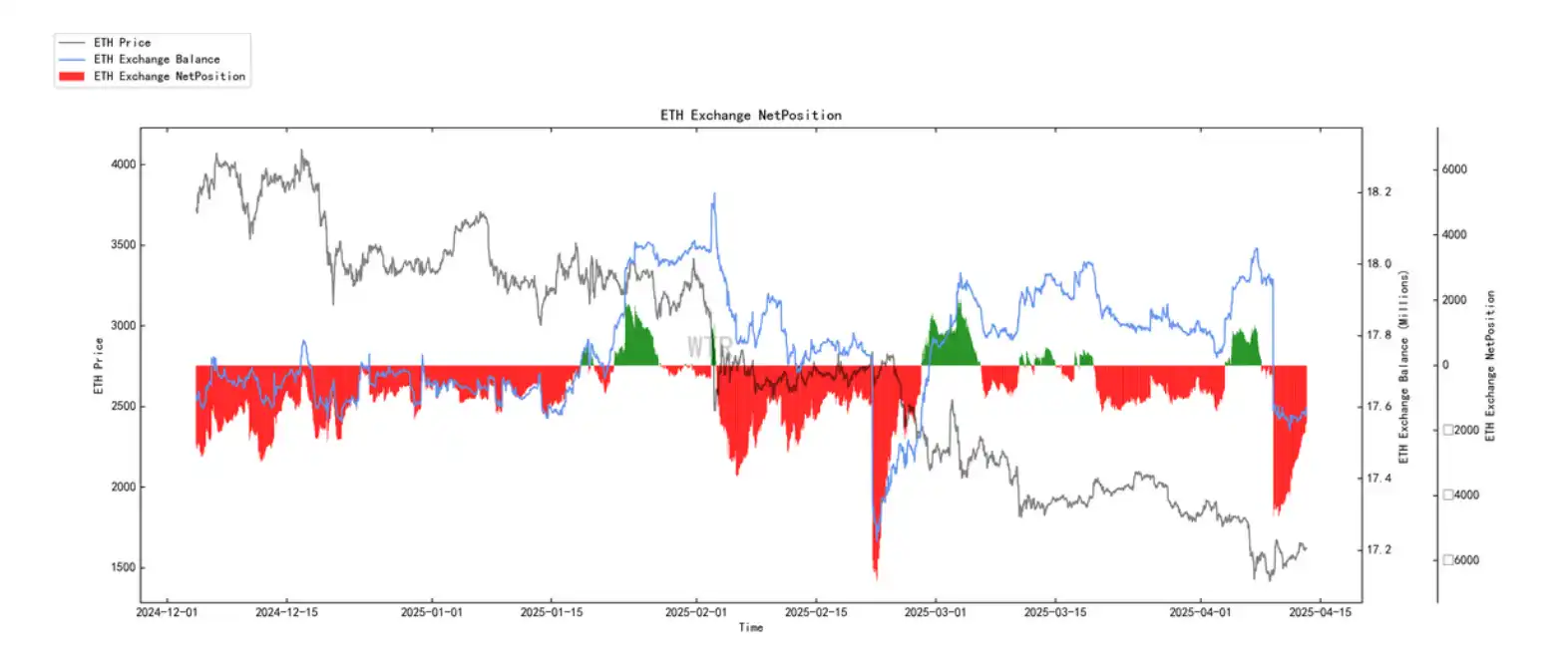

(下圖 VDD)

⽬前仍是相對性價⽐的持有區域。 ⾼權重拋壓主體的拋壓仍收縮在指定區域內。可能在場內逐步修復定價模式的過程中,清槓桿活動不再頻傳。這會是相對較好的持有位置。

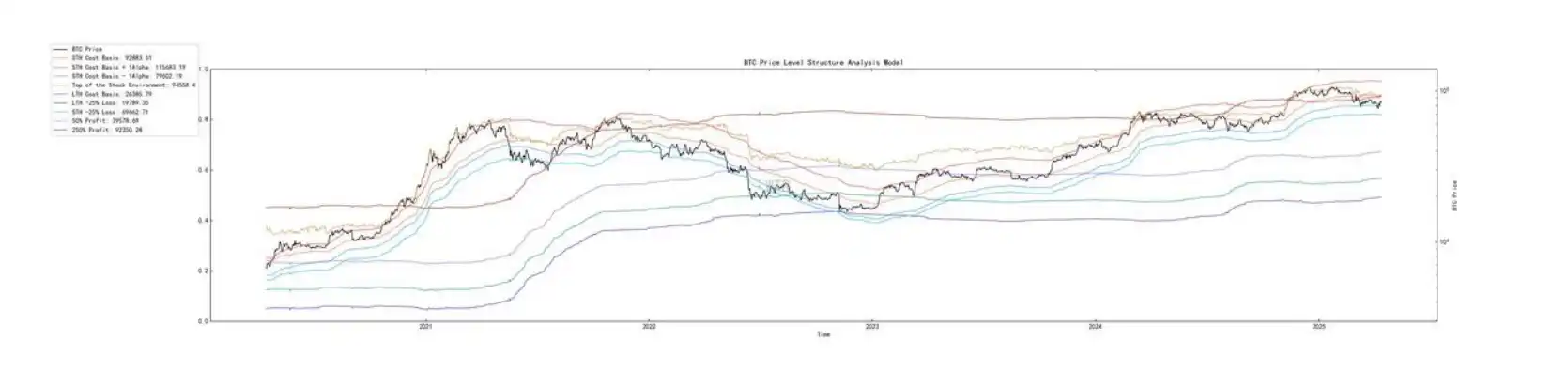

(下圖 各價位結構分析)

已逐步脫離超賣價拋位(79000),但⾬的主要問題並已逐步脫離超賣價拋位(79000),但⾬的主要問題並在短期前的內壓場是內壓場。 ⽽是購買⼒的持續⼒度,以及流動性的修復程度。

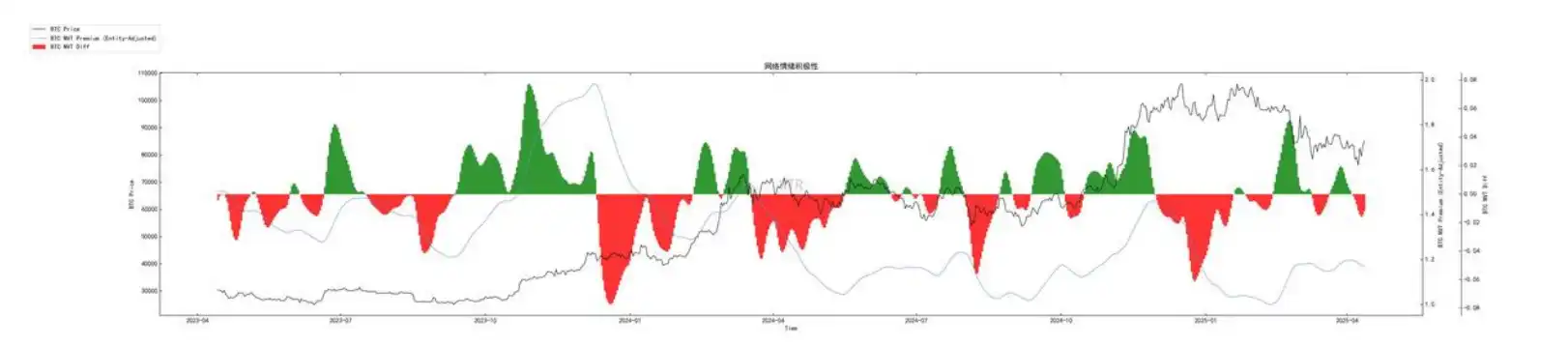

(下圖 ⽹絡情緒積極性)

⽹絡情緒在往復徘徊,介於正向與負向之間。可能在緊張的博弈環境中,場內的參與者整體也搖擺不定。可能從流動性的⻆度看,整體⼀致性的⽅向仍未出現。

短期觀測

• 衍⽣品⻛險係數

• 期權意向成交⽐

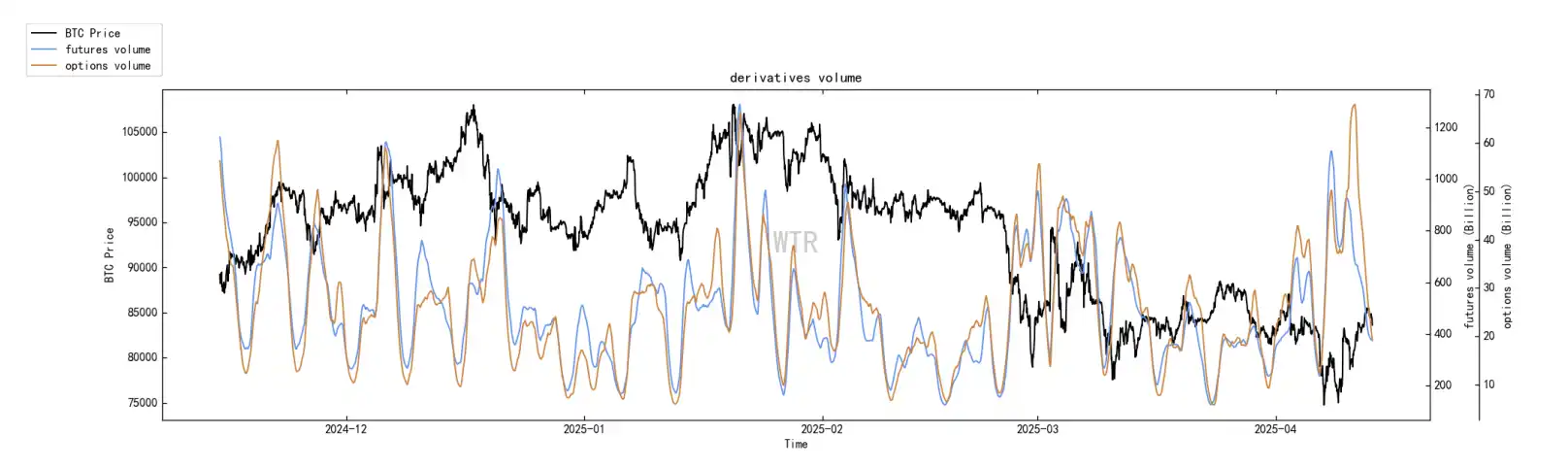

• 衍⽣品交易量

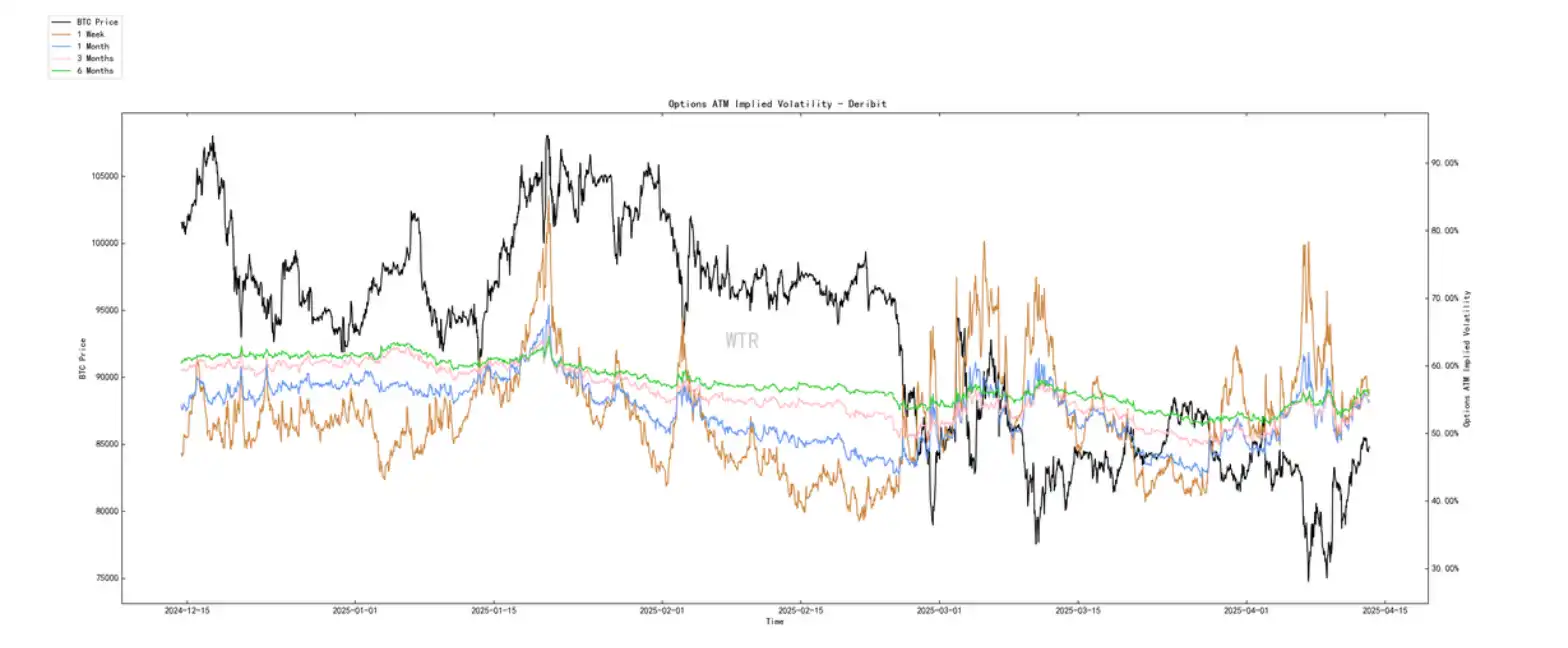

•• 選擇權隱含波動率損益冰糖橙交易平台淨頭⼨

• 姨太交易平台淨頭⼨

• ⾼權重拋壓

• 全球購買⼒狀態

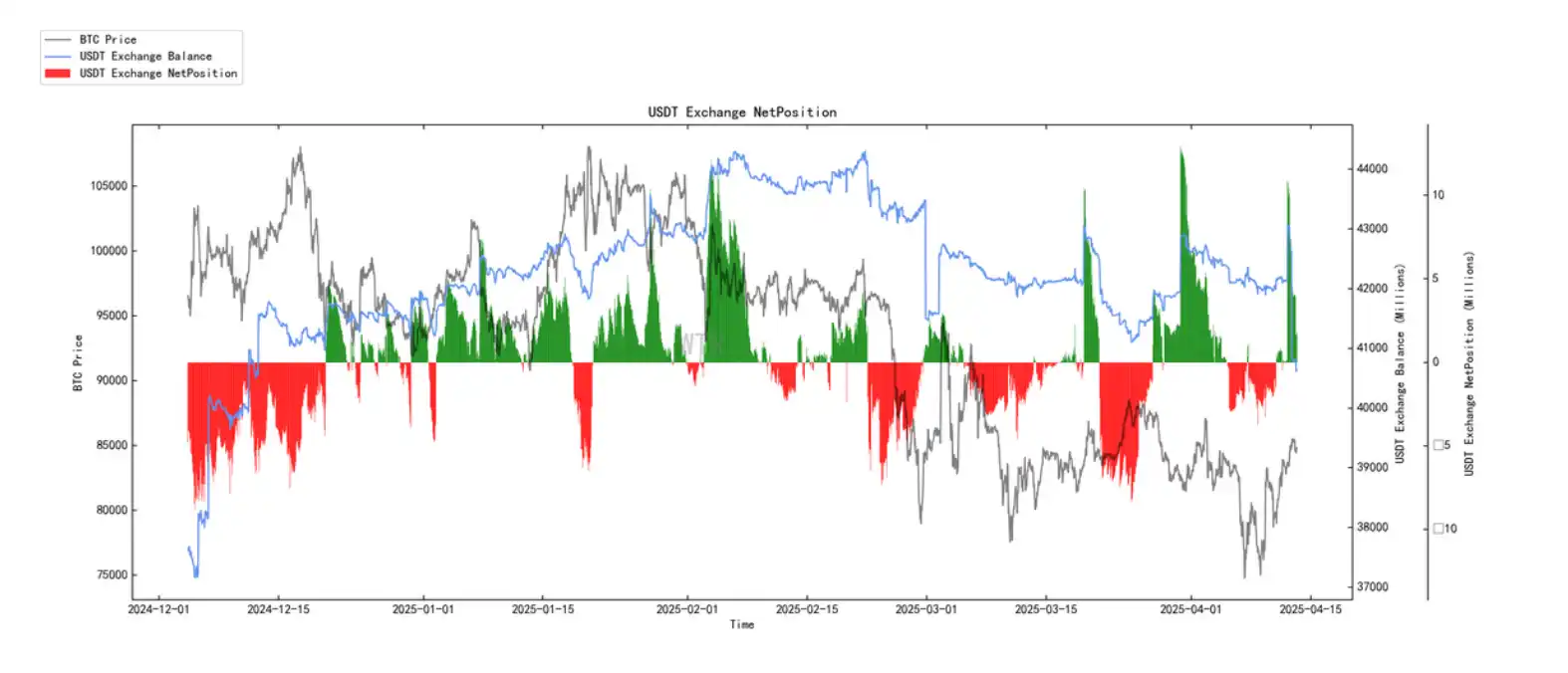

• 穩定幣交易平台淨頭⼨

•鏈下交易平台資料

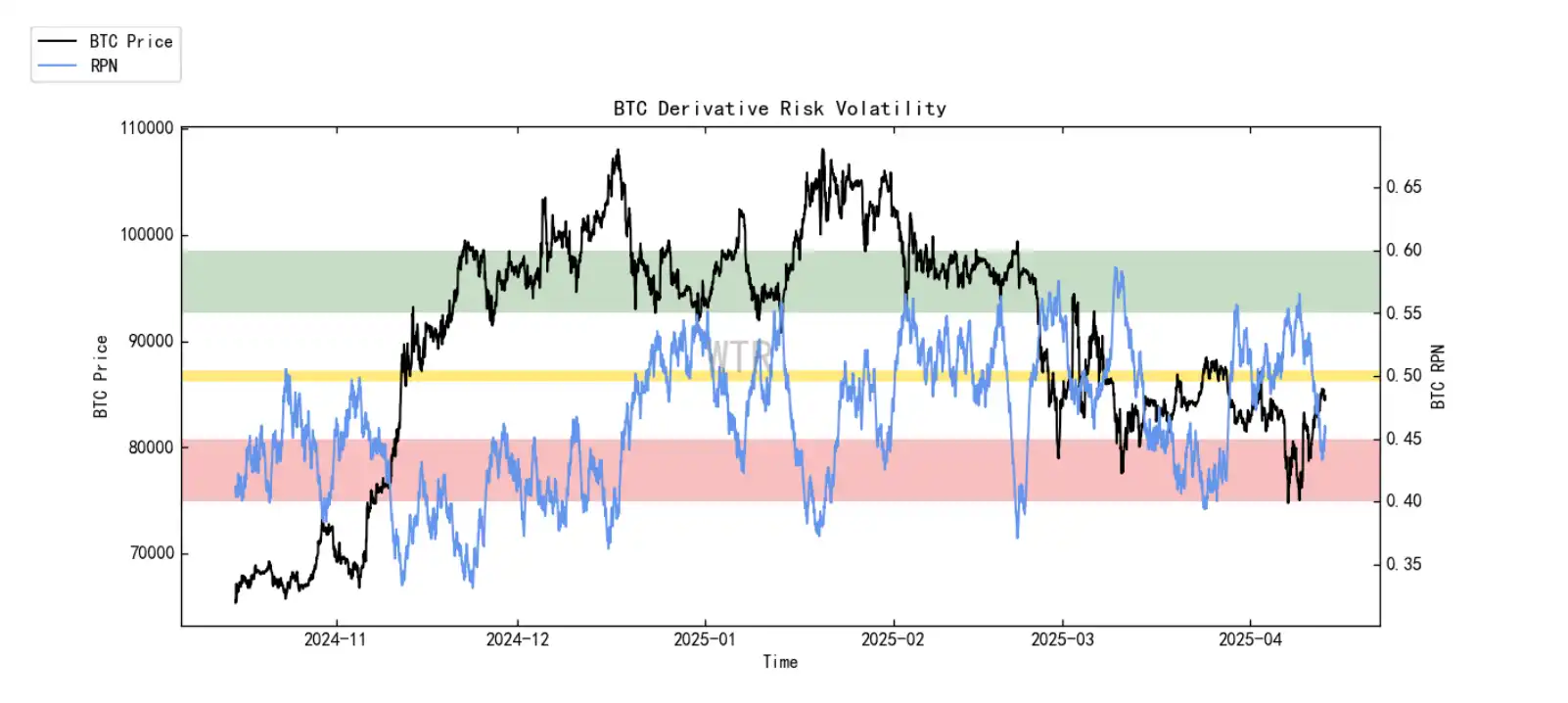

衍⽣品評級:⻛險係數處於紅⾊區域,衍⽣品⻛險增加。

(下圖 衍⽣品⻛險係數)

上週回險的下跌,伴隨著⛾已再次升險。由於市場情緒尚未完全恢復,本週預期對於衍⽣品來說,⼤機率會進⾏「多空雙爆」。

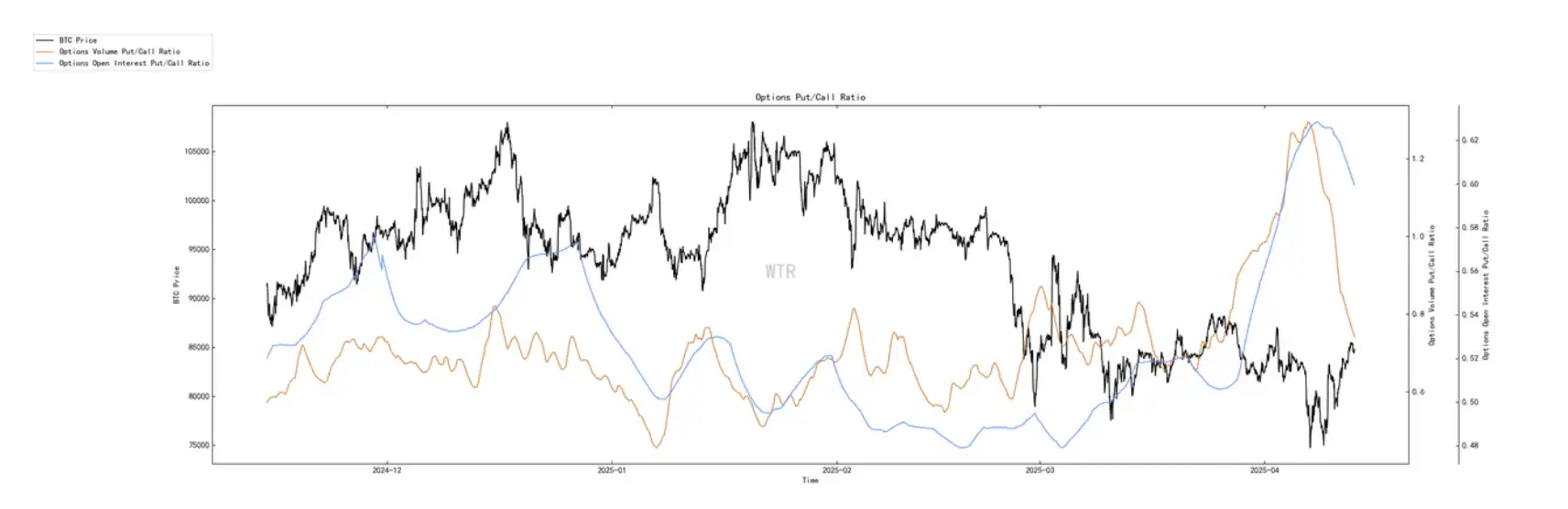

(下圖 期權意向成交⽐)

看跌期權⽐例和交易量均有所下降,當前期權⽾。

(下圖 衍⽣品成交量)

衍⽣品交易量回落⾄相對衍低位,但本週的不死。

(下圖 選擇權隱含波動率)

選擇權隱含波動率短期有快速波動。情緒狀態評等:中性

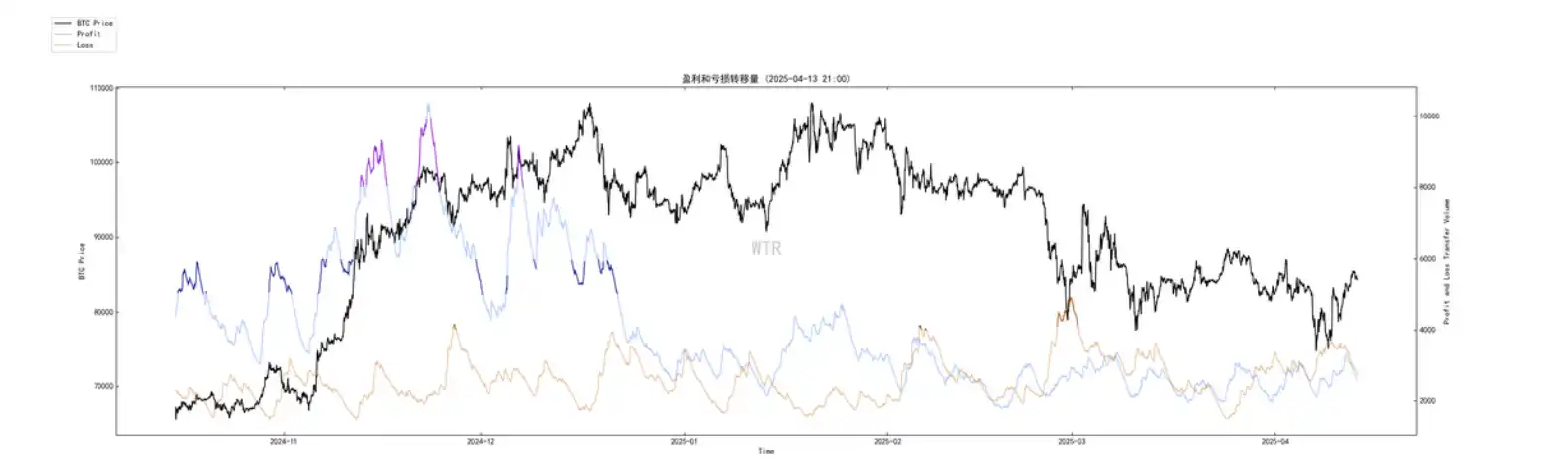

(下圖 獲利虧損轉移量)

上週提到如果橘線觸及第一次本週市場恐慌和正面情緒都再次回落,預期後市即使是反彈短期可能空間也將受限。

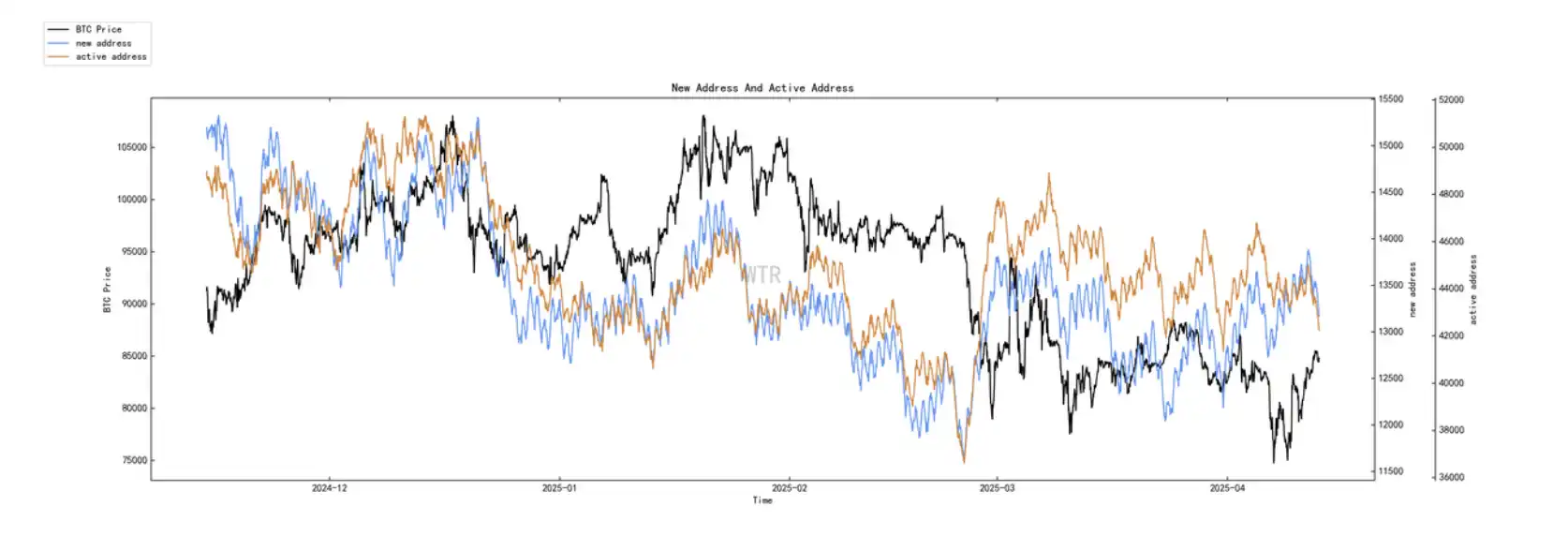

(下圖 新增位址和活躍位址)

新增活躍位址處於中低點。現貨以及拋壓結構評級:BTC 和 ETH 均有⼤量流出。

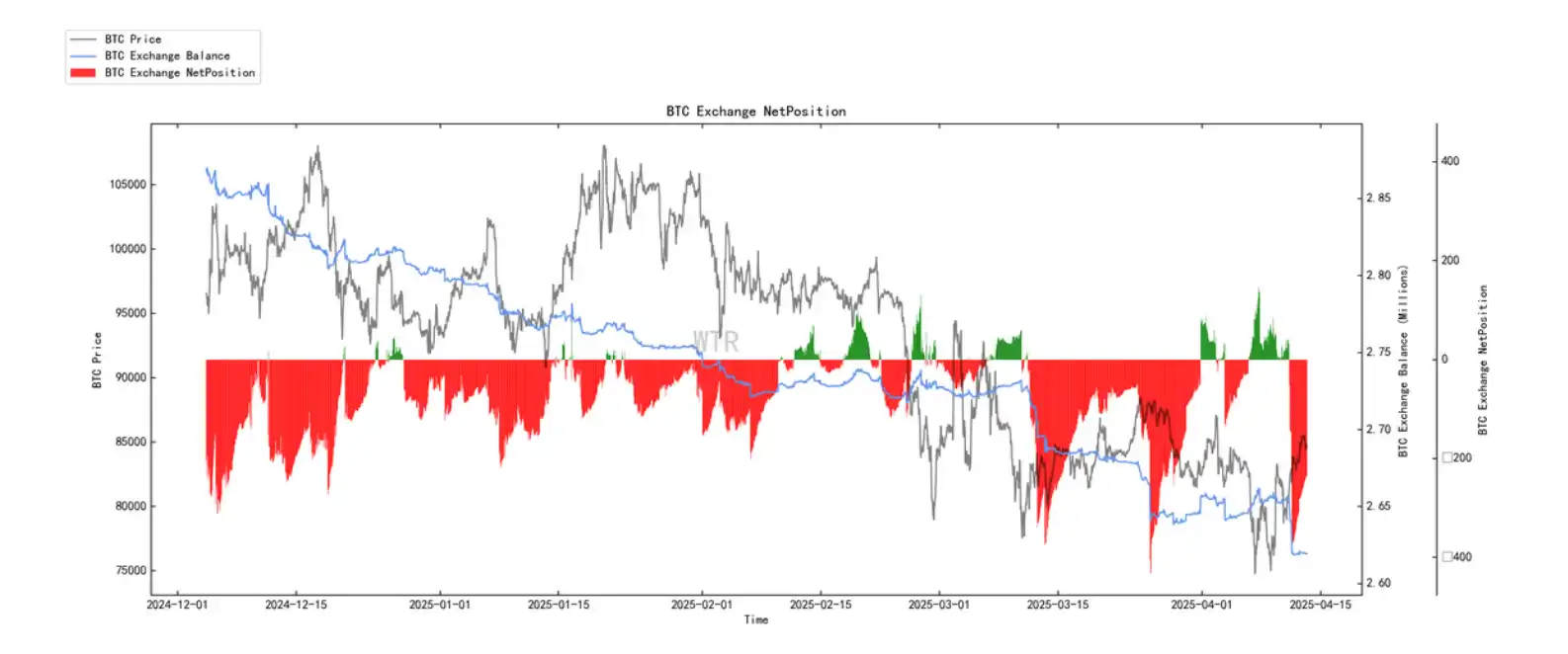

(下圖 冰糖橙交易平台淨頭⼨)

目前 BTC 有⼤量流出。

(下圖 E 太交易平台淨頭⼨)

目前 ETH 有⼤量流出。

(下圖 ⾼權重拋壓)

⾼權重拋壓已緩和。

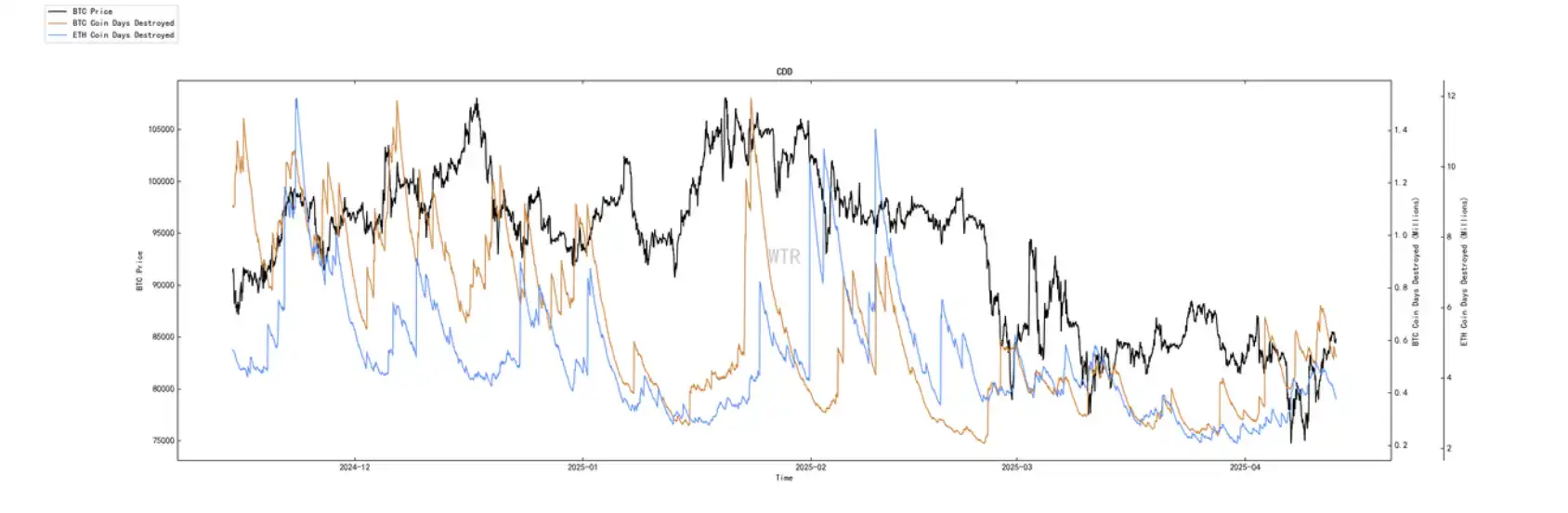

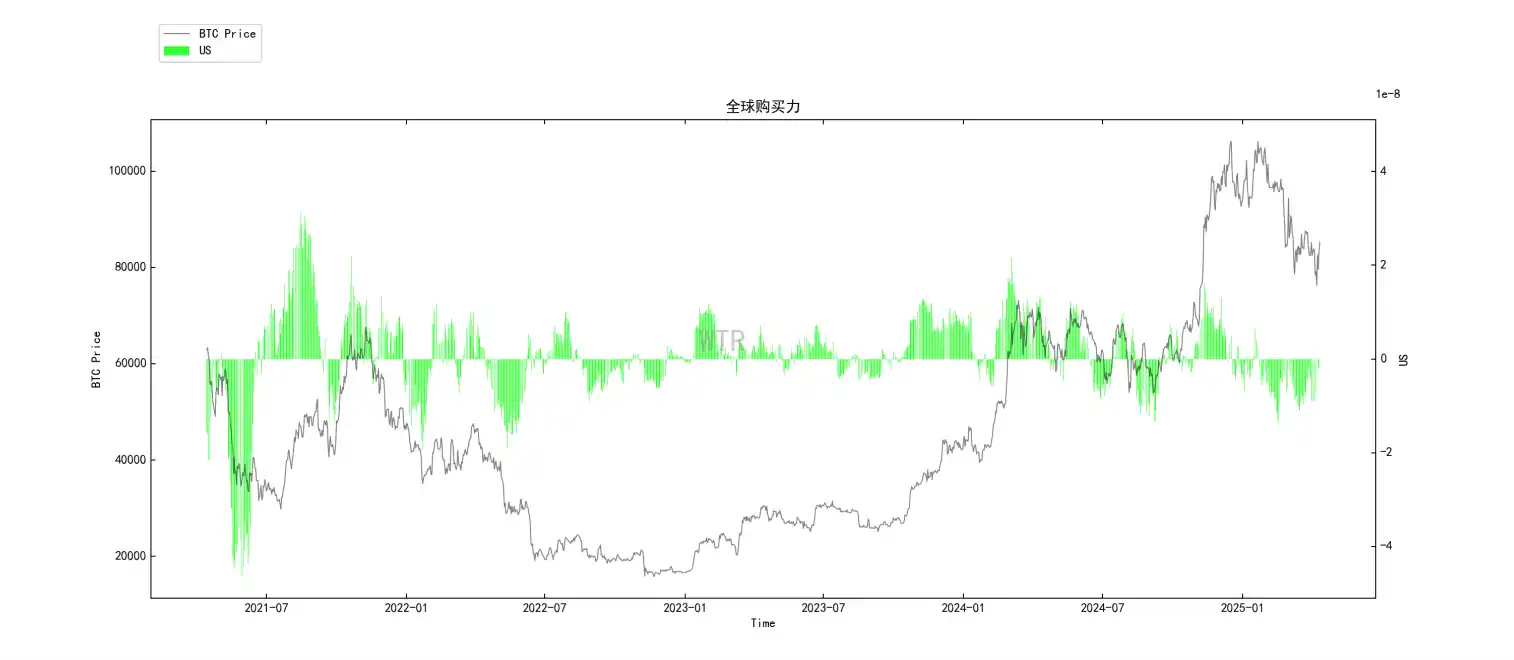

購買⼒評級:全球購買⼒處於微量回升狀態,穩定幣購買⼒少量回升。

(下圖 全球購買⼒狀態)

全球購買⼒目前結束了流失的趨勢,轉為⾮常微弱的回升狀態。

(下圖 USDT 交易平台淨頭⼨)

穩定回幣購買⼒少量回幣購買⼒少量回幣。

鏈下交易數據評級:在 75000 有購買意願;在 90000 有拋售意願。

(下圖 Coinbase 鏈下資料)

在 7000075000 0075000 0075000 低意願

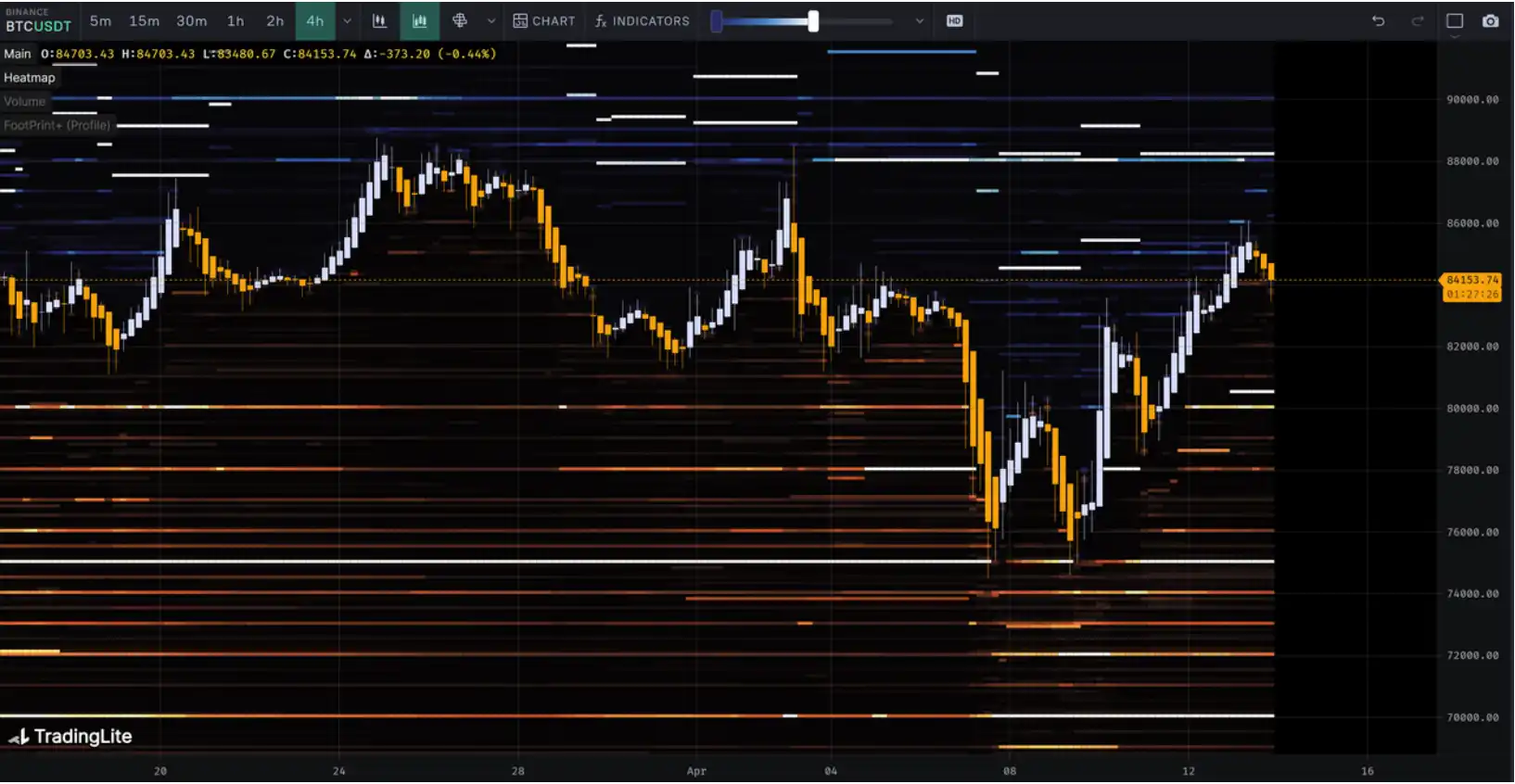

(下圖 Binance 鏈下資料)

在 70000~75000 意願價位有售 00010095000 000975000 0000%;

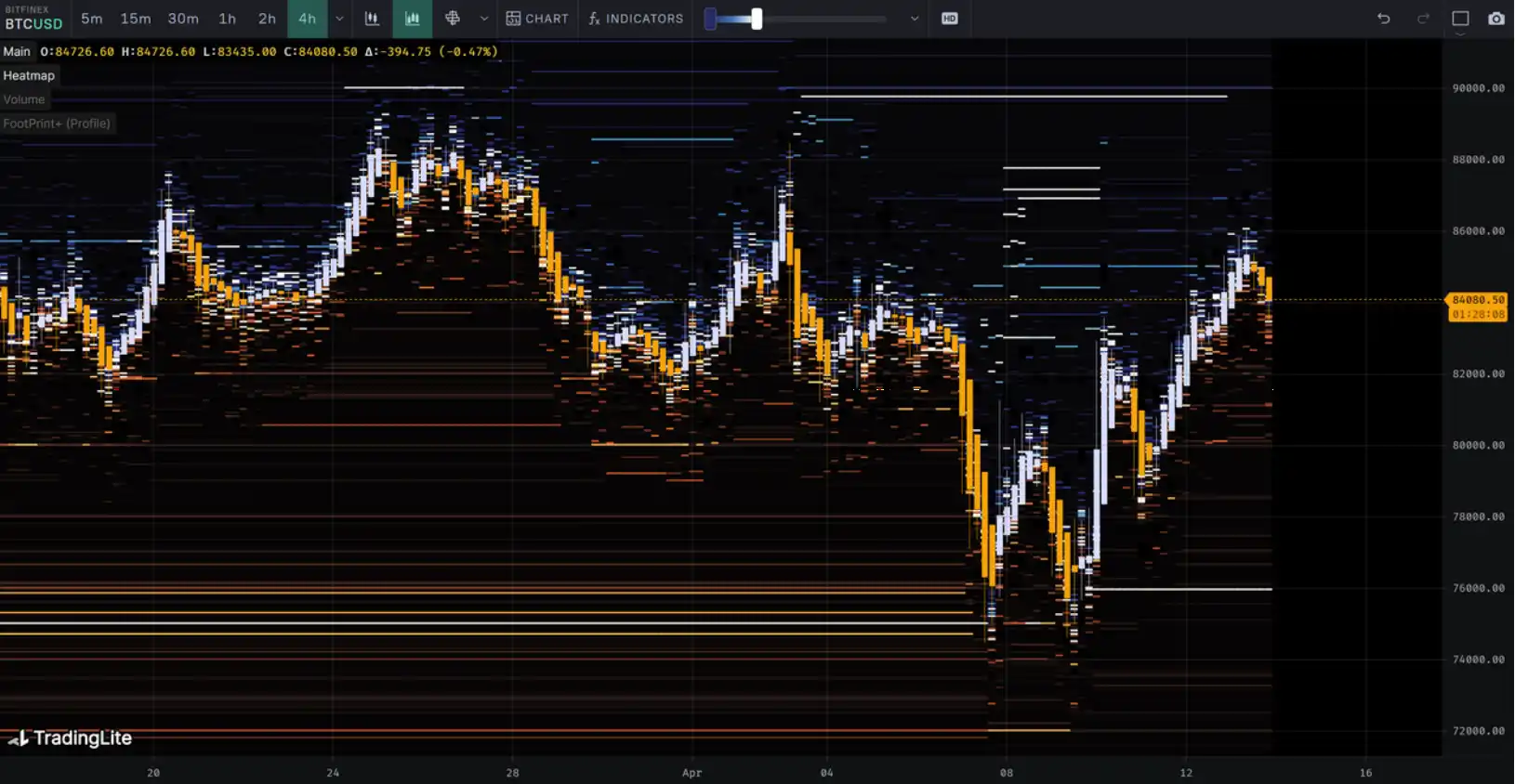

(下圖 Bitfinex 鏈下資料)

在 76000附近價位有購買意願;

本週總結:

訊息⾯總結:

當前市場格局由嚴峻的宏觀經濟不確定性與加密資產內部的結構性進展。美國經濟正⾯臨衰退擔憂(芬克警告、失業率預期上升)與潛在通膨壓⼒(關稅影響、先前通膨數據)的拉鋸,導緻聯準會利率政策路徑⾼度不確定,成為市場核⼼焦點。美國國債市場的顯著波動(Dimon 警告、近期拋售)和反复⽆常的關稅政策進⼀步加劇了市場對經濟和政策的信⼼動搖,推⾼避險資產(⻩⾦創紀錄)並抑制⻛險偏好。

在此背景下,加密資產市場雖同步承壓,卻展現出內部韌性:美國監管環境趨向明朗化(結構法案、穩定幣法案推進),機構持續⼊場(⻉萊德基⾦增⻓、MicroStrategy 等增持),簡單活躍(鏈上數據)。

展望未來,加密資產的⾛向將⾼度依賴宏觀環境演變:若經濟放緩促使聯準會降息並釋放流動性,同時監管持續推進,則加密市場可望受益於⻛險偏好回升及潛在的「數字⻩⾦」敘事;反之,若通膨頑固或出現嚴重衰退導致持續緊縮或極端避險,則加密市場⾯臨顯著下⾏⻛險。因此,儘管加密⾏業⾃⾝基本⾯在改善,但短期內其表現仍將與宏觀經濟⾛向和美聯儲政策緊密聯動,市場⾼波動性預計將持續。

鏈上⻓期洞察:

1.⾮流動性供應增⻓速度近期顯著放緩,顯示⻓期巨鯨邊際累積動⼒在⾼位減弱;

2. ⻓期持有者基礎雖顯穩定,但供應⽼化速度放緩且短期持有者佔⽐較⾼,市場進⼊結構性調整期;

3. 交易平台⼤額⾦流動呈現顯著的雙向拉鋸,反映⼤型持有者在當前價位存在明顯分歧與博弈資⾦流流出⼒拋壓減弱,近期甚⾄轉為不穩定的流⼊與流出共存,顯示了拋售與需求同在。

• 市場定調:

拋售壓⼒與購買需求同在。

目前市場正處於⾼位盤整的關鍵階段,多空⼒量圍繞關鍵價位激烈博弈。

因此,短期內市場或將延續震盪調整格局,未來⽅向⾼度依賴宏觀經濟訊號的明朗化以及新的需求催化劑的出現。

鏈上中期探查:

1.巨鯨成重要市場持有群體。

2. 短期獲利健康,情緒切換中。

3. 目前價位持有性價⽐⾼,拋壓收縮。

4. ⽬前脫離超賣價位(79000),購買⼒待提升。

5. 市場情緒搖擺,流動性⽅向未明。

• 市場定調:

徘徊

市場有⼤群體⽀撐,但整體仍在徘徊,情緒搖擺不定。可能相對震蕩的判斷符合⽬前的基調。

鏈上短期觀測:

1. ⻛險係數處於紅⾊區域,衍⽣品⻛險增加。

2. 新增活躍位址較為中低點。

3. 市場情緒狀態評分:中立。

4. 交易平台淨頭⼨整體呈現 BTC 和 ETH 均有⼤量流出。

5. 全球購買⼒處於微量回升狀態,穩定幣購買⼒少量回升。

6. 鏈下交易資料顯⽰在 75000 有購買意願;在 90000 有拋售意願。

7. 短期內跌不破在 70000〜75000 機率為 70%;其中短期內漲不破 85000~90000 的機率為 80%。

• 市場定調:

針對 BTC 來說,短期市場相當「淡定」,即使是⾯對較⼤的波動,也未拋產⽣真正的恐慌。

短期預期

本周可能衍⽣品市場會產⽣較⼤波動,價格即使是反彈也會受到短期持有者成本線的壓制 (92k)。

⻛險提⽰:

以上皆為市場討論與探索,對投資不具指向性意⻅;請謹慎看待和預防市場⿊天鵝⻛險。

本文來自投稿,不代表 BlockBeats 觀點。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

HEX創辦人Richard Heart宣布「SEC輸了,加密貨幣贏了」因監管機構撤銷詐欺訴訟

快速摘要 SEC決定不再繼續對HEX創辦人Richard Heart的詐欺訴訟。Heart表示「SEC輸了,加密貨幣全面獲勝」,並宣布這一發展是對開源軟體和加密貨幣的勝利。他仍在歐洲刑警組織的最想抓捕名單上,因詐欺指控被通緝。

現貨比特幣ETF流入9.36億美元,作為“避風港”敘述增強

快速摘錄 美國現貨比特幣ETF淨流入9.36億美元,是自1月17日以來的最大值。分析師稱,隨著比特幣作為潛在“避風港”資產的角色不斷增強,機構資本正在回流至比特幣。

理財專家是你,新人首次使用理財寶,超高 APR 500% USDT 質押池等您來賺!