經紀人法案廢除、CAKE治理攻擊......近期對DeFi的10點思考

DeFi松綁,經紀人法案廢除,CAKE治理攻擊,sUSD持續脫錨,恢復最近對DeFi的思考:

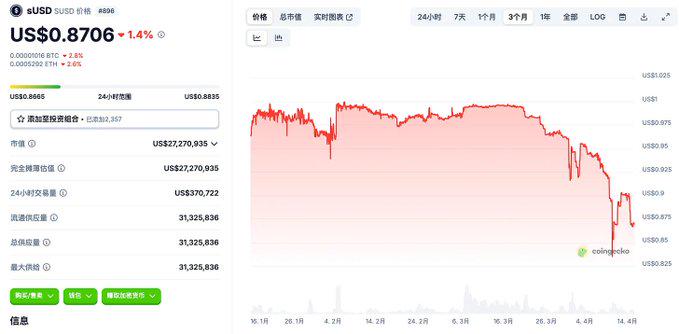

1/ sUSD持續脫錨,為何遲遲沒有修復?

從年初的SIP-420提案通過以後,sUSD有脫錨現象,在近期進入了$0.9以下的嚴重脫錨區間,這個提案的關鍵改變就是引入了“委託池”,委託池的設計是鼓勵用戶通過這一機制來鑄造sUSD,好處是

- 200%的抵押率(原本設計在500%+)

- 債務可以線性轉移給協議

- 全部轉移後用戶可以無需償還

- 協議透過獲利手段和$SNX 增值來化解債務

優點很明顯,提升了SNX的鑄造效率,同時消除借款人的清算風險,如果市場對SNX有強信心,則會進入正向循環。

但問題也馬上顯露出來:

- 市場對於SNX - sUSD這種內生抵押品仍有嚴重的PTSD

- 信心不足同時由於提升了SNX的鑄造效率,造成了額外的sUSD流入市場,Curve Pool已經嚴重偏離

- 由於「委託池」的設計,用戶自己不再主動管理債務,無法透過在市場上購買低價sUSD還債套利

大家最關心的問題,到底能不能回錨,這個問題非常依賴項目方,因為必須提升sUSD的需求或是激勵,這一點@synthetix_io 也非常依賴項目方,因為必須提升sUSD的需求或是激勵,這一點@synthetix_io 也非常清楚,但市場對於這種內生抵押品的算法穩定幣是否會買單是未知數,LUNA後遺症還是太大了,但是單純從設計角度來說,synthetix設計在那個時期可能會青睞。

(這裡不構成買賣建議,僅陳述事情發生的原因以供學習研究)

2/ veCAKE治理攻擊,cakepie協定面臨清退

戲劇性的是,ve模型本身是為了防止治理攻擊而設計,但veCAKE卻被中心化製裁殺死。

這個事件的過程不贅述了,主要的爭議在於Pancake認為@Cakepiexyz_io 透過治理權力引導CAKE排放到流動性效率低下的池子,這是一種危害Pancake利益的「寄生」行為。

但這結果並未違反ve機制的運作原理,cake排放是由cakepie的治理代幣鎖倉vlCKP來決定的,而vlCKP是治理權力的代表,可形成賄賂市場,這是cakepie和convex這類協議存在的意義。

Pancake - cakepie與Curve - Convex的關係基本相同,Frax和Convex通過積累大量veCRV票權而受益成長,而ve模型的設計也並未將手續費和排放直接關聯,cakepie被指出的引導排放不合理問題,從市場角度來說是治理權沒有充分競爭的結果,常規的做法是等待或促進市場競爭,若要人為乾預,實際上也有更好的人為調節方案,比如對池子設置激勵上限,或鼓勵更多人競爭vecake票權等。

3/ 接著上面的veCAKE治理攻擊,Curve創始人@newmichwill 給了一個量化計算的方法:

- 測量透過Cakepie 鎖定為veCAKE 的CAKE 數量(這些CAKE 是永久鎖定的)。

- 對比一種假設情境:如果同樣的veCAKE 用於投票支持“優質池”,並且所有收益都用來回購併銷毀CAKE,那麼銷毀的CAKE 數量會是多少?

- 透過這種比較,可以判斷Cakepie 的行為是否比直接銷毀CAKE 更有效率。

根據Michael的經驗,在Curve 上,veToken 模型在減少CRV 代幣流通量方面比直接銷毀代幣效率高出約3倍。

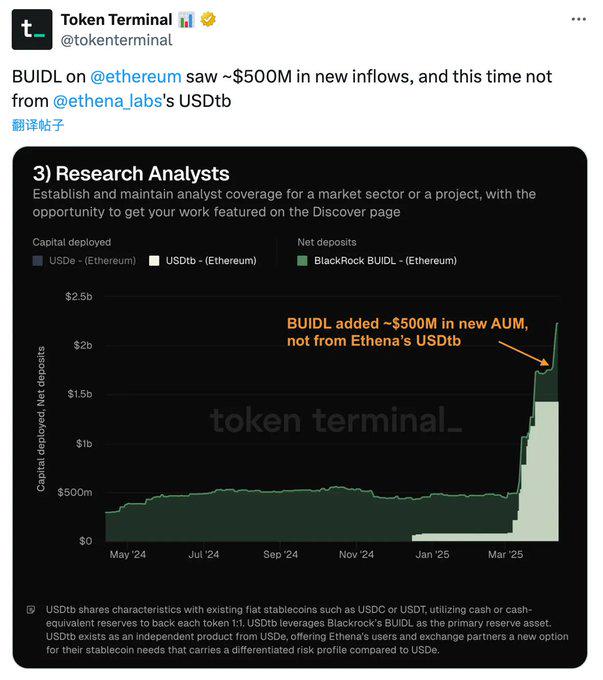

4/ BUIDL持續成長,7天增加24%

(1) 上次關注突破20億,目前接近突破25億

(2) 最近一次成長5億美金不是來自於Ethena

(3) 可能吸引了新的投資者群體

(4) 鏈上痕跡來看可能來自Sky(MakerDAO)旗下的借貸協議Spark

RWA業務始終保持成長,但並沒有很好的融入DeFi樂高中,目前呈現一種「與市場脫節,與散戶無關」的狀態。

5/ IRS DeFi 經紀人法案正式廢除

4 月11 日,美國總統川普已簽署法案,宣布正式廢除美國國稅局DeFi 加密經紀人規則。

DeFi板塊有上漲,但不算多,個人認為實際上是對DeFi的重大利好,監管態度在為DeFi松綁,可能釋放更多應用創新的可能性。

6/ Unichain開啟流動性挖礦,500萬美元的$UNI 代幣獎勵12個池

涉及代幣:USDC、ETH、COMP、USDT0、WBTC、UNI、wstETH、weETH、rsETH、ezETH

Uniswap距離上次流動性挖礦已經過去5年,上一次是2020年伴隨UNI代幣上線,這次是目標是為Unichain引導流動性。估計很多人會去挖,低成本取得UNI代幣的機會。

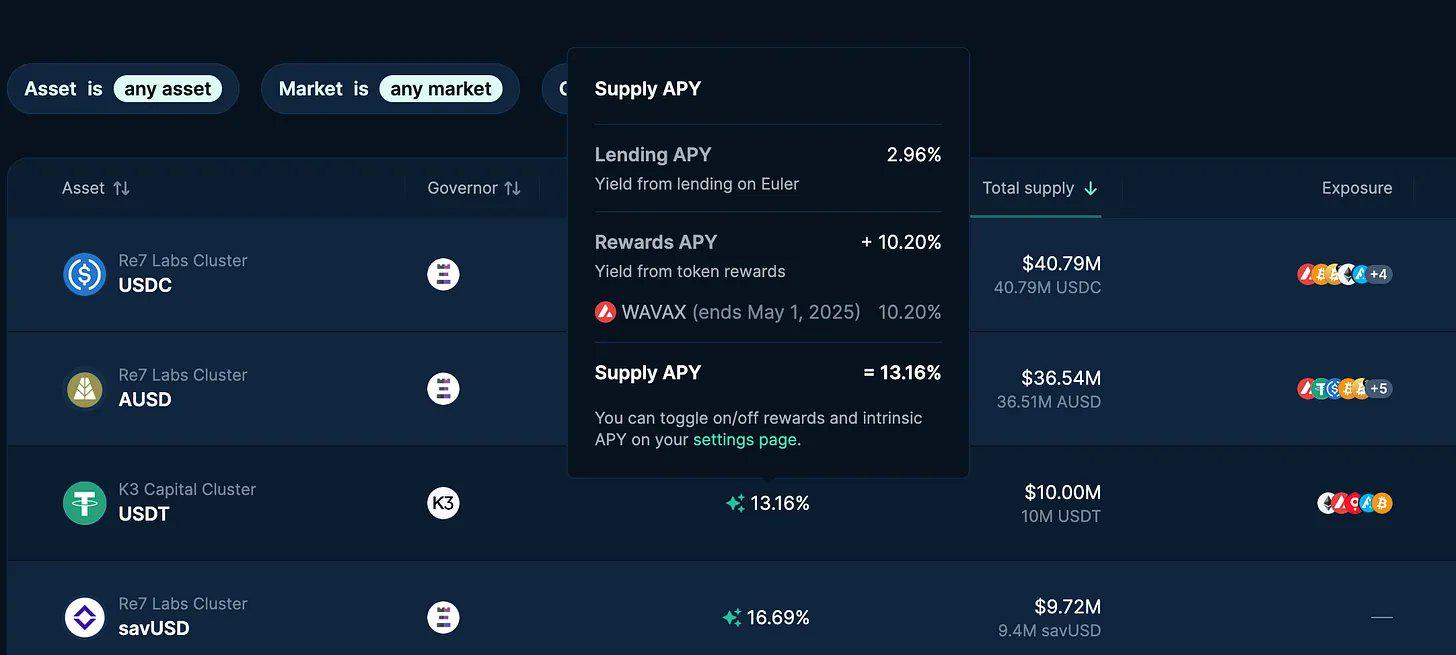

7/ Euler擴展到Avalanche,TVL已經進入借貸協議前10名

(1) TVL一個月增加了50%

(2) 大部分成長來自激勵措施,主要來自Sonic、Avalanche、EUL等。

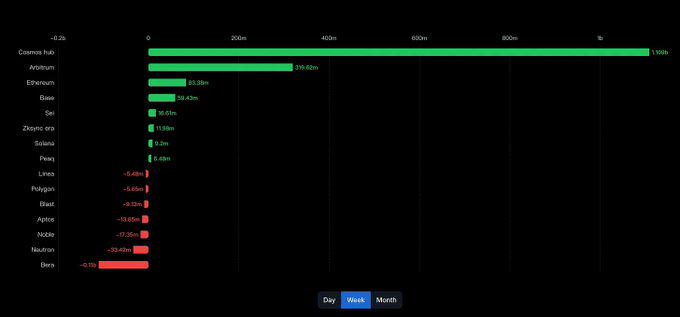

8/ Cosmos IBC Eureka 正式上線

(1) 基於IBC v2

(2) 每筆交易消耗的gas $ATOM 銷毀

(3) 支援Cosmos和EVM之間的跨鏈

(4) 目前支援以太坊主網和Cosmos的主流資產,尚未擴展至L2

(5) 最近1週Cosmos hub跨鏈流入11億美金

為ATOM引入了強賦能,Cosmos中任何一條鏈能吸引大量資金進入,將有可能帶動ATOM的價值增長,與LUNA時期出現的生態爆發與ATOM無法產生關聯的情況會有所改善。

雖然最近一周有大量資金流入,但如果要轉變ATOM的基本面,需要考察可持續性。

9/回購

(1) AaveDAO開始正式回購代幣

(2) Pendle提案將PT token 上線到Aave

10/ Berachain farming

(1) 更新POL獎勵分配規則,為單一Reward Vault的分配比例設定上限30%

(2) Berachain治理更新引入了新的監護人委員會,負責審核和批准RFRV

(3) OlympusDAO應對新的規則準備移動部分POL流動性,以維持$OHM 池的高激勵

(4) Yearn的$yBGT 登陸Berachain

Berachain經歷了黃金3月後,幣價和TVL都進入調整,對於暴露出來的激勵分配不合理問題官方做出了修改和限制,雖然過去幾週TVL始終在大額流出,但目前仍然是最DeFi的鏈之一。持續觀察更多的協議集成,以及TVL流入情況。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

以太坊公共物品資助協議Gitcoin關閉其軟件部門

快速概述 Gitcoin宣布關閉其主要的軟件開發部門Gitcoin Labs,部分原因是缺乏盈利能力。作為轉變的一部分,該項目將結束其Grants Stack資助管理工具和Allo Protocol區塊鏈資助機制。

Solana 的「MSTR」—— DeFi 發展公司提交 10 億美元的儲架式發行申請予美國證券交易委員會

快速摘要 DeFi 發展公司,這家最新購買並質押 SOL 作為 Solana 轉型的一部分的上市公司,已向美國證券交易委員會提交 10 億美元儲架式發行申請。儲架式發行允許公司註冊新證券的發行,以隨時間提供股權和債務銷售。

全國最大實體幣商「幣想」遭警方搜索,涉每月助詐團洗錢上億

花旗預測今年或為區塊鏈的「ChatGPT 時刻」,2030 年穩定幣供應可能達 3.7 兆美元