Прошла историческая неделя, и американские акции, и биткоин наконец-то выросли, но рынок полностью изменился!

Автор: Бао Илун

Источник: Wall Street Journal

Волатильность акций США редко превосходила волатильность развивающихся рынков и биткоина. В то же время казначейские облигации США, которые всегда считались безопасными активами, резко колебались, заставляя инвесторов сомневаться в целесообразности владения американскими активами. UBS полагает, что колебания глобальной безрисковой процентной ставки приведут к сбоям на всех рынках. Аналитик Эд Аль-Хуссаини выразился прямо: «Меня не беспокоит рецессия, меня беспокоит финансовый кризис».

В пятницу американские акции возобновили восходящую динамику, и, казалось, аппетит рынка к риску восстановился, однако на самом деле инвесторы начали сомневаться в безопасности американских активов, особенно в связи с резкими колебаниями цен на американские облигации, что вновь вызвало страх перед финансовым кризисом на Уолл-стрит.

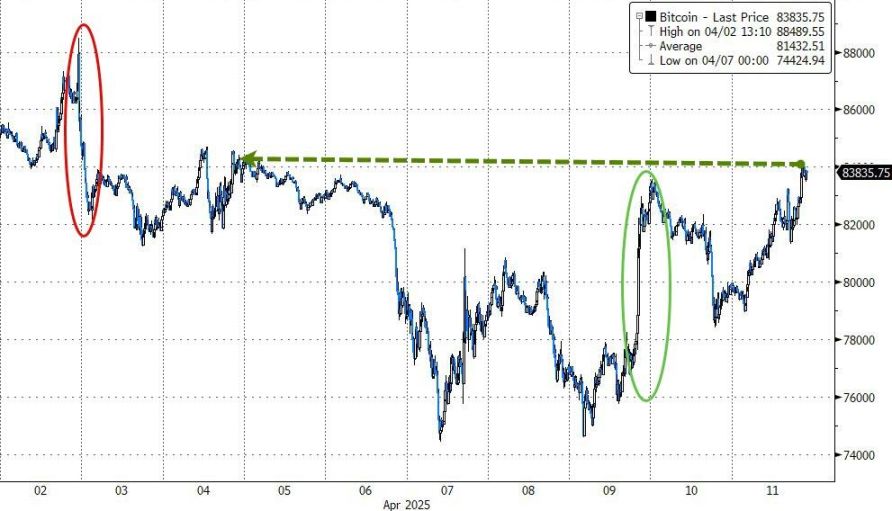

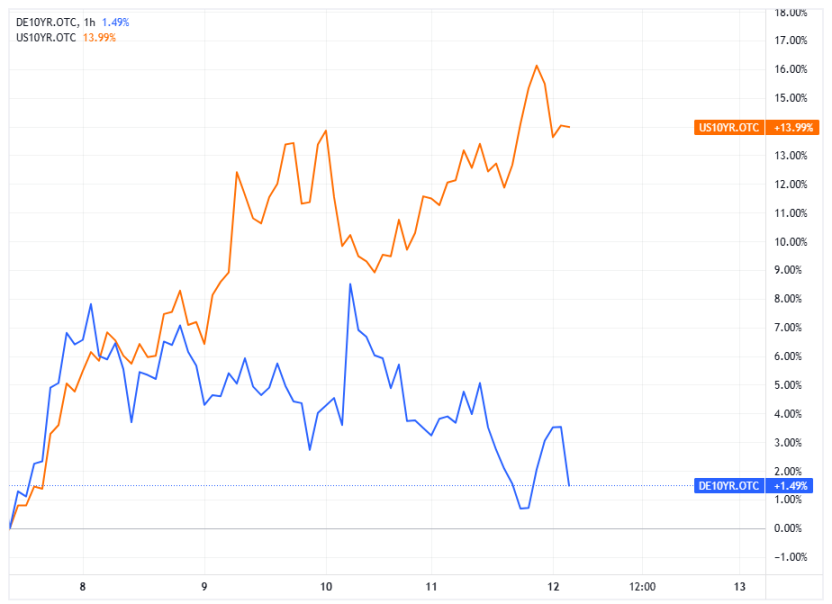

За последнюю неделю доходность 10-летних казначейских облигаций США зафиксировала самый большой недельный скачок за последние 20 лет, в то время как американские акции сначала резко упали, а затем резко выросли. На первый взгляд, все выглядит нормально: индекс S&P 500 на этой неделе вырос более чем на 5%, доходность казначейских облигаций США вернулась к февральским уровням, а биткоин закрылся с повышением.

Однако тревожит то, что одновременное падение американских акций, американских облигаций и доллара США на этой неделе является типичной чертой развивающихся рынков, а не показателем самых надежных активов мира. Особенно с учетом столь значительных колебаний цен на долгосрочные облигации США на этой неделе, кризис ликвидности кажется неизбежным, заставляя инвесторов сомневаться в целесообразности владения активами США. Бхану Баведжа, главный стратег UBS, сказал:

Это ужасно. Мы пересматриваем глобальную безрисковую ставку, и если глобальная безрисковая ставка изменится, это нарушит работу всех рынков.

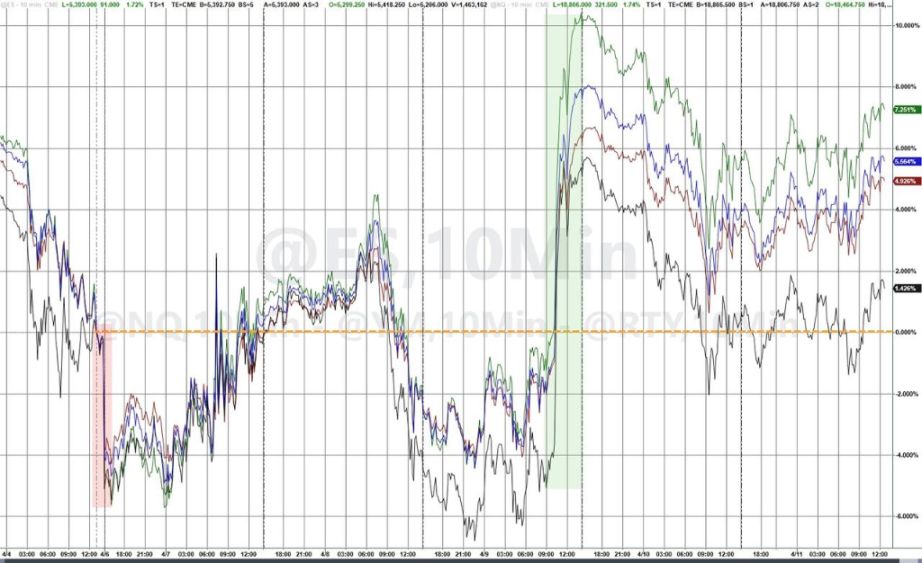

Исторически редкое явление, когда волатильность активов США превосходит развивающиеся рынки и Bitcoin

Недавняя тарифная политика Трампа не только подорвала доверие к экономике США, но и пошатнула доверие инвесторов к направлению политики США и долларовым активам США. Даже по давним историческим меркам Уолл-стрит эта неделя выдалась тяжелой для торговли. Американские акции, казалось, находились на американских горках, а динамика американских облигаций и доллара указывала на то, что статус США как безопасной гавани, по-видимому, утрачен:

«Начинает ли рынок США вести себя как развивающиеся рынки? Безусловно, да, и это именно то, что мы наблюдаем», — заявила Андреа ДиЧенсо, управляющий портфелем в Loomis, Sayles & Company.

Согласно данным, волатильность американских фондовых ETF даже превышает волатильность фондов, отслеживающих развивающиеся рынки, и когда-то была выше, чем у биткоина. Подобная ситуация практически никогда не возникала, за исключением периода эпидемии, кризиса в августе прошлого года и периода агрессивного повышения процентных ставок Федеральной резервной системой.

Нил Датта из Renaissance Capital прямо выразился в электронном письме клиентам: «Индекс S&P 500 торгуется как криптовалюты, и это, вероятно, не есть хорошо».

Нил Датта из Renaissance Capital прямо выразился в электронном письме клиентам: «Индекс S&P 500 торгуется как криптовалюты, и это, вероятно, не есть хорошо».

Резкие колебания безрисковых процентных ставок указывают на повторение финансового кризиса

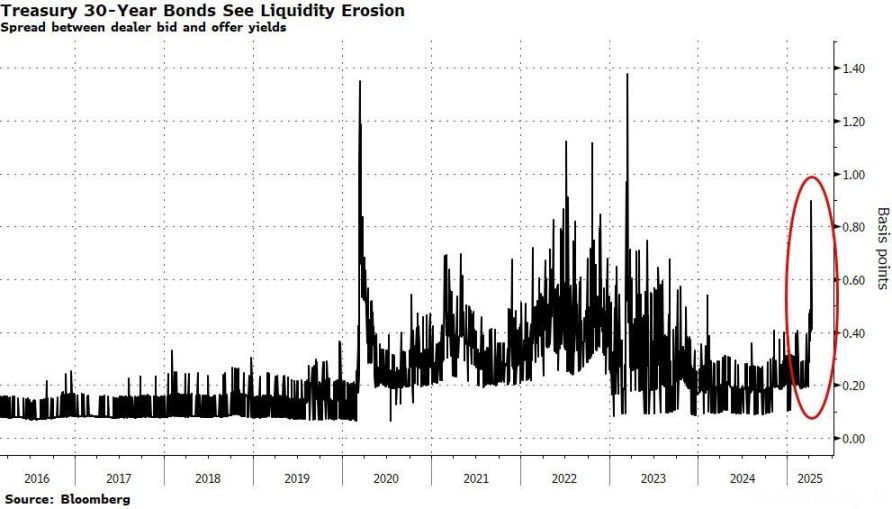

Когда рынок долгосрочных облигаций испытывает сильные колебания, спред процентных ставок огромен, а ликвидность низкая, это повлияет на все другие рынки капитала, особенно оказав повышательное давление на процентные ставки и государственный долг США, что в долгосрочной перспективе может даже перерасти в финансовый кризис.

Волатильность казначейских облигаций США резко возросла на этой неделе, при этом волатильность 20-летних казначейских облигаций быстро догнала волатильность американских акций VIX.

Хотя потери на этой неделе по 30-летним казначейским облигациям не продолжили широкомасштабное падение прошлой недели, в спреде между ценой покупки и продажи эталонных 30-летних облигаций появились некоторые трещины, что является признаком снижения долгосрочной ликвидности на кривой доходности казначейских облигаций. На этой неделе спред достиг почти полного базисного пункта — уровня, не наблюдавшегося с начала 2023 года.

Доверие за пределами Соединенных Штатов к качеству американских акций, облигаций и валютных активов подорвано. Управляющий фондом Натан Туфт сказал: «Вопрос в том, является ли это временным шоком или долгосрочным сдвигом? Мы по-прежнему верим в первое. Но это не отрицает того, что некоторые крупные владельцы активов ищут альтернативы и диверсифицируют вложения в безопасные активы».

Аналитик Эд Аль-Хуссаини выразился прямо:

На самом деле меня не беспокоит рецессия, меня беспокоит финансовый кризис.

Средства стекаются в безопасные активы, Уолл-стрит призывает к вмешательству ФРС

Тень финансового кризиса заставила мировых инвесторов уйти из Соединенных Штатов и устремиться в безопасные активы, такие как европейский рынок облигаций, золото, японскую иену и швейцарский франк, чтобы избежать более масштабных потрясений.

Доходность немецких облигаций на этой неделе практически не изменилась, в то время как доходность 10-летних облигаций США выросла более чем на 50 базисных пунктов, что стало самым большим падением доходности немецких облигаций с 1989 года. Напротив, индекс доллара США упал ниже психологического уровня 100, что стало самым сильным двухнедельным падением с ноября 2022 года, в то время как евро резко вырос по отношению к доллару США, подорожав больше, чем иена на этой неделе.

Чрезвычайная волатильность оказала беспрецедентное психологическое давление на инвесторов и трейдеров, а на Уолл-стрит раздались призывы к вмешательству Федеральной резервной системы. В пятницу генеральный директор JPMorgan Chase Джейми Даймон заявил, что ожидает «перебоев» на рынке казначейских облигаций США.

«Когда на рынках много волатильности, когда казначейские облигации торгуются с очень широкими спредами, когда ликвидность низкая, это влияет на все другие рынки капитала», — сказал Даймон в ходе телефонного разговора о прибылях и убытках. «Вот почему ФРС должна вмешаться, а не для того, чтобы помочь банкам».

«Когда на рынках много волатильности, когда казначейские облигации торгуются с очень широкими спредами, когда ликвидность низкая, это влияет на все другие рынки капитала», — сказал Даймон в ходе телефонного разговора о прибылях и убытках. «Вот почему ФРС должна вмешаться, а не для того, чтобы помочь банкам».

К счастью, член Федеральной резервной системы с правом голоса Сьюзан Коллинз заявила в пятницу, что ФРС «абсолютно готова» помочь стабилизировать финансовые рынки, если рыночные условия станут разрушительными. Но она также подчеркнула: рынок продолжает функционировать хорошо, и мы не видим общих проблем с ликвидностью.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Noble анонсирует совместимое с Ethereum решение Rollup «AppLayer»

Киты продали более 29 000 биткоинов с 9 апреля