В лучшем случае 50/50

Меня часто критикуют за ошибочные прогнозы, поэтому я решил самостоятельно проанализировать свои эссе за последний год.

Ноябрь 2023 года

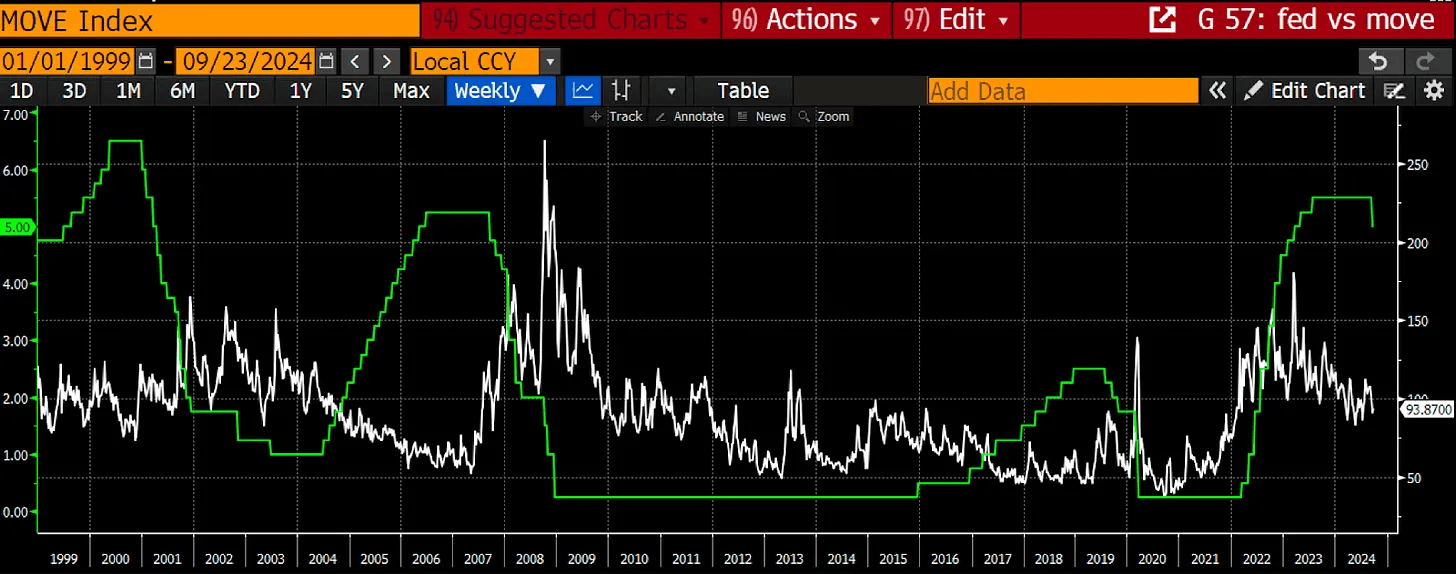

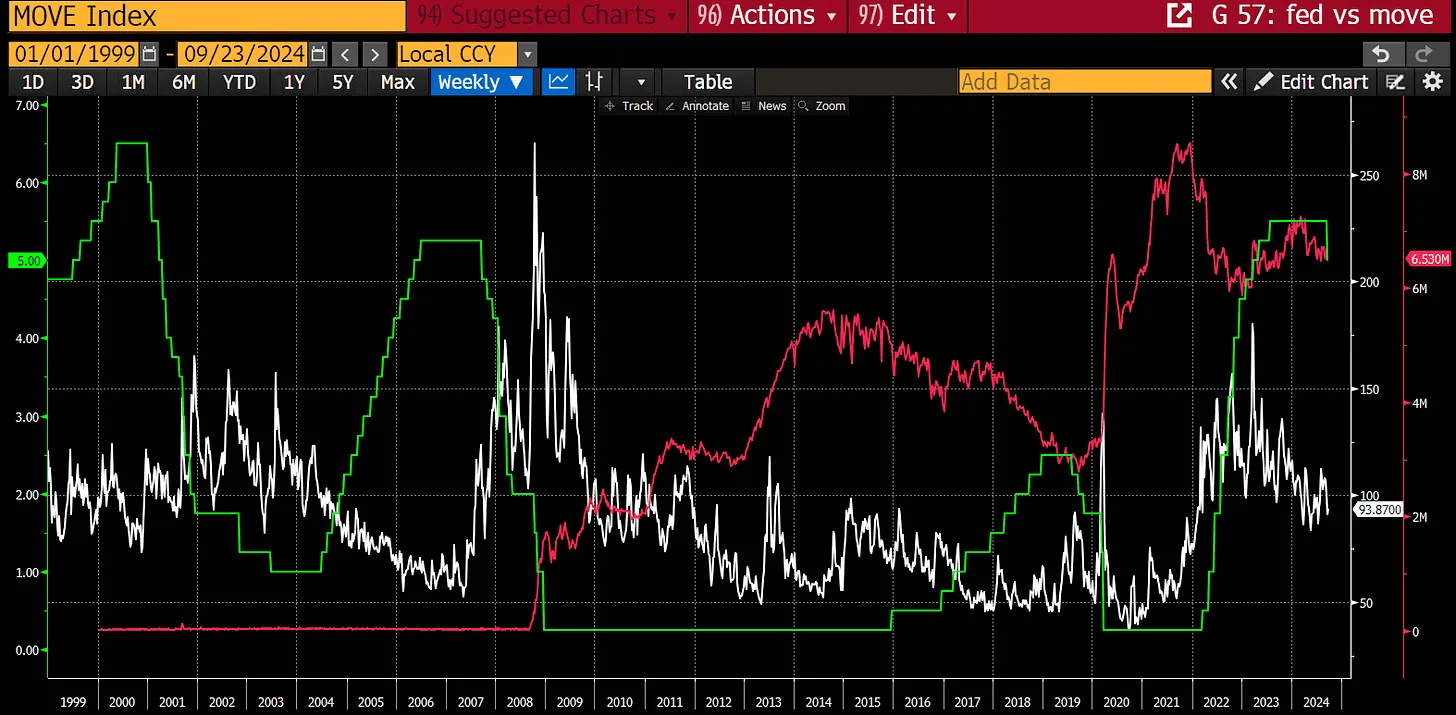

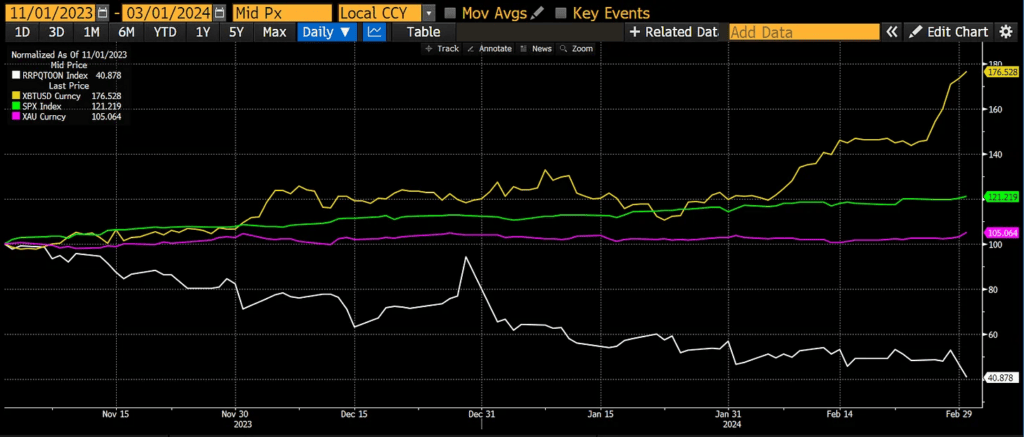

Я написал эссе под названием «Плохая девочка», где заявил, что министр финансов Соединенных Штатов Джаннет Йеллен выпустит больше казначейских векселей (T-bills), чтобы высвободить деньги из программы обратного РЕПО (RRP) Федеральной резервной системы США (ФРС). Это добавило бы ликвидности на рынки и привело к росту рисковых активов к марту 2024 года, когда должна была истечь программа срочного финансирования банков (BTFP).

С ноября 2023 года по март 2024 года баланс RRP сократился на 59%, биткоин вырос на 77%, индекс S&P 500 вырос на 21%, а золото — на 5%.

+1 в колонку побед.

Март 2024 года

В эссе Yellen or Talkin? я предположил, что BTFP не будет продлена из-за ее очевидных инфляционных рисков, а открытие банкам доступа к дисконтному окну будет достаточным, чтобы предотвратить очередной банковский кризис в США.

Но истечение BTFP существенно не повлияло на рынки, а я закрыл в убыток небольшую позицию в пут-опционах на биткоин.

+1 в колонку поражений.

Апрель 2024 года

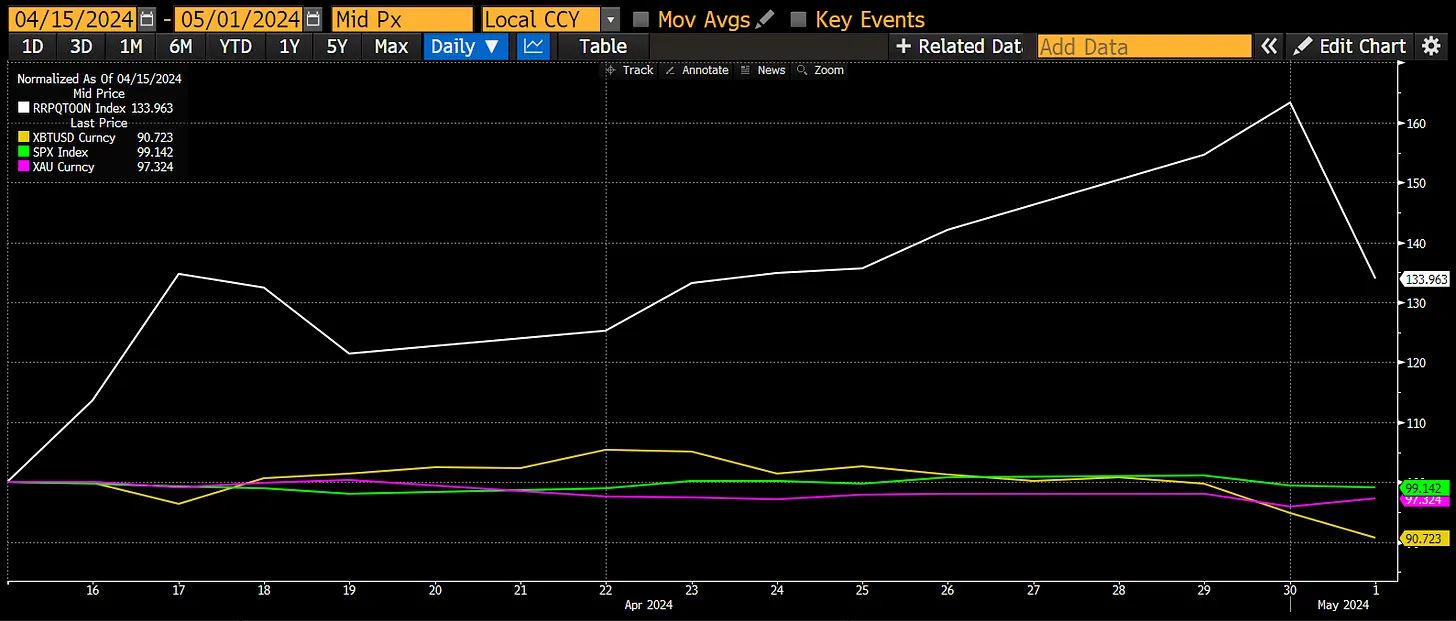

В эссе «Жара» я предсказал, что налоговый сезон в США вызовет падение цен на криптовалюты из-за изъятия из рынков долларовой ликвидности. Моя позиция заключалась в том, чтобы воздержаться от покупок цифровых активов в период с 15 апреля по 1 мая.

За это время баланс RRP вырос на 33%, биткоин упал на 9%, индекс S&P 500 снизился на 1%, а золото подешевело на 3%.

+1 в колонку побед.

Баланс RRP (белый), биткоин (желтый), индекс S&P 500 (зеленый) и золото (пурпурный). Данные: Артур Хейс.

Май 2024 года

Отправляясь на летние каникулы в северное полушарие, я опубликовал эссе Mayday, в котором указал, что биткоин достиг локального минимума на уровне $58 600. Я был уверен, что первая криптовалюта закрепится выше $60 000 долларов, а затем будет торговаться в диапазоне $60 000-70 000 до августа.

В результате биткоин достиг минимума на уровне $54 000 5 августа из-за сокращения кэрри-трейда в иене. И, соответственно, диапазон на прогнозируемый период составил $54 000-71 000.

+2 в колонку поражений.

Июнь и июль 2024 года

Когда пятый крупнейший банк Японии сообщил об огромных убытках по иностранным облигациям, я опубликовал Shikata Ga Nai, в котором рассказал о важности обменного курса доллар-иена.

В нем я написал, что Банк Японии не повысит ставку, поскольку это поставит под угрозу банковскую систему. Но 31 июля регулятор все же объявил о повышении на 0,15%, чем спровоцировал обвал кэрри-трейда в иене, рассмотренный в эссе «Унесенные призраками».

Хотя пара доллар-иена оказалась важной макроэкономической переменной, я ошибся в прогнозе по Банку Японии, который вместо использования межбанковского свопа с ФРС объявил, что не будет повышать ставки, если это спровоцирует рост волатильности.

+1 в колонку поражений.

Август 2024 года

В этом месяце произошли два важных события: публикация Казначейством США объявления о ежеквартальном рефинансировании ( QRA ) за 3 квартал 2024 года и «разворот Пауэлла» на выступлении в Джексон-Хоул.

В эссе «Сахарный кайф» я заявил, что возобновленный выпуск казначейских векселей Минфином США обеспечит долларовую ликвидность рынку. Но после подтверждения сентябрьского снижения ставки ФРС и Казначейство начали действовать в противоположных направлениях. Когда доходность казначейских векселей упала ниже RRP, я изменил прогноз, указав что RRP начнет расти и истощит ликвидность.

Мой прогноз, что ФРС не рискнет снижать ставку, чтобы не допустить роста инфляции в преддверии президентских выборов в США, оказался ошибочным.

+1 в колонку поражений.

Баланс RRP вырос сразу после Джексон-Хоул, потом снизился и опять вернулся в восходящую траекторию. Поэтому я все еще считаю, что этот фактор вызовет незначительное истощение ликвидности из-за снижения доходности казначейских векселей на фоне ожиданий дальнейшего снижения ставки ФРС.

Пока рано записывать этот прогноз в какую-либо колонку.

Сентябрь 2024 года

После публикации эссе «Буллран… задерживается» я отправился на TOKEN2049 с прогнозом негативной реакции рынка, если ФРС снизит ставки. В частности, я указал, что сужение разрыва процентных ставок между Федрезервом и Банком Японии приведет к дальнейшему укреплению иены и обвалу кэрри-трейда. Это вызовет глобальное падение рынков для восстановления которого центробанкам потребуется возобновить работу «денежного принтера».

Разрыв между процентными ставками действительно сократился, однако иена ослабла по отношению к доллару, а рисковые рынки показали хорошие результаты.

+1 в колонку поражений.

В результате мы получаем:

- два правильных прогноза;

- шесть ошибочных прогнозов.

Средний показатель успеха составляет 25%. В целом выглядит не слишком впечатляюще, но, несмотря на промахи, я все еще зарабатываю деньги. Почему?