3 か月で市場のトップに上り詰め、50% を占める DeFi の新たなトレンドをリードしているのは誰ですか?

今年7月初旬、分散型デリバティブ取引所SynFuturesがBaseでの立ち上げを発表した。 SynFutures はわずか 3 か月で急速に上昇し、第 3 四半期には Base デリバティブ市場で確実に 1 位にランクされ、再び市場から大きな注目を集めています。

SynFutures の何がそんなに革新的なのでしょうか?

インセンティブ プログラムを通じてユーザーを引き付ける方法と、最近の参加方法にはどのようなものがありますか?

この記事では、Biteye が SynFutures の主要な利点、プロジェクトの進行状況、参加方法について詳しく説明します。

SynFutures は 21 年末に設立され、今年上半期に本格的に取り組み始めました。その初のパーミッションレス契約市場モデルにより、誰でも 1 つの通貨に流動性を追加して 30 秒で通貨上場を実現できます。契約と有効期限契約により、ユーザーに究極のエクスペリエンスを提供します。

さらに、SynFutures は鋭い市場感覚を持ち、Blast と Base のエコロジーの開発に重点を置き、2 つのネットワークで支配的な地位を獲得することに成功しました。

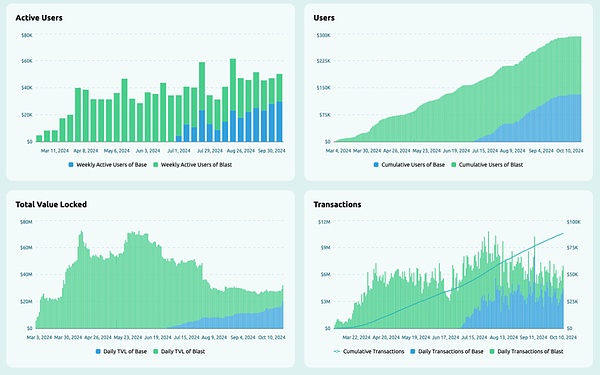

今年3月にBlast、7月にBaseが開始されて以来、累計取引額は1,800億米ドルを超え、合計30万近くの独立アドレスがSynFutures上で取引された。

現在、BTCやETHなどの主流通貨に加え、今年注目を集めたMEMEトラックや米国選挙予測関連市場に加え、45以上の取引ペアをサポートしており、まさにDeFi契約の意思決定力を取り戻しています。コミュニティにリストアップします。

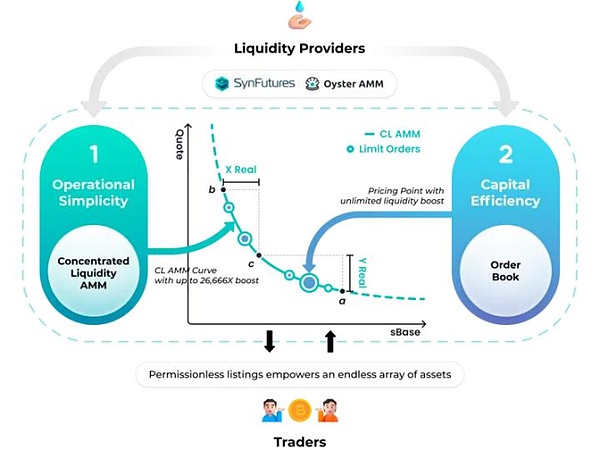

01 プロジェクトイノベーション: オイスターAMM

デリバティブ取引プラットフォームは一連の問題に直面しています。従来の AMM はシンプルであるため、誰もがコインを上場して市場を作ることができますが、資本効率が犠牲になります。

オーダーブックモデルは資本効率を最大化しますが、任意のリスク資産をサポートすることはできません。 SynFuturesは、オリジナルのオイスターAMM(oAMM)をベースに、チェーン全体のマッチング、チェーン全体のオーダーブック、AMMを有機的に組み合わせ、CeFiの高い資本効率とDeFiのパーミッションレスかつ分散型の特徴を両立させ、上記の問題を完璧に解決します。 。

SynFutures の契約は現在、QuantStamp によって監査されています。

SynFutures の中核となるオイスター AMM (oAMM) には、一元的な流動性、AMM を強化するフルチェーンのオーダーブック、ユーザーを保護する安定したメカニズムという 3 つの特徴があります。

1.1 一元的な流動性

oAMM では、流動性を特定の価格帯内に集中させることができ (UniSwap V3 と同様)、その価格帯内の資本効率が向上し、資金を価格帯全体に分散させるのではなく、その価格帯内の取引をサポートするために集中させることができます。

さらに、oAMM は一方的な流動性の追加もサポートしています。つまり、流動性プロバイダーは市場の流動性提供に参加するために 1 種類のトークンを提供するだけで済み、参加のしきい値とトークンのリスクが軽減されます。

oAMM は一元的な流動性を可能にし、次のメカニズムを通じて一方的な流動性の追加を可能にします。

- 集中流動性バンド: oAMM を使用すると、流動性プロバイダーは特定の価格帯内で資金をプールすることができます。これは、LP が価格範囲全体ではなく、取引が最も発生する可能性が高いと思われる価格範囲内で流動性を提供することを選択できることを意味します (UniSwap V3 と同様)。

- 仮想ポジションを使用して取引プロセスをシミュレートする: oAMM モデルでは、LP が流動性を提供するとき (USDC のみが提供される場合、ETH-USDC 取引ペアを例にとります)、システムは対応する仮想ポジションを舞台裏で作成します。この仮想ポジションは、別の資産、この場合は ETH に対する相対的なエクスポージャを表します。このアプローチにより、市場バランスを維持しながら一方的な流動性の提供が可能になります。

1.2 チェーン全体のオーダーブックが AMM を強化する

フルチェーンのオーダーブックと AMM を組み合わせるのは、oAMM モデルの重要な機能の 1 つです。 「フルチェーン」はトランザクションの分散化とセキュリティを保証し、「オーダーブック」はAMMをさらに強化して究極の流動性を提供し、ユーザーエクスペリエンスを最適化します。

フルチェーンのオーダーブックとは、すべての取引注文 (売買指示) がブロックチェーン上に記録および保存され、購入と販売の照合も従来の集中サーバーや部分集中システムではなくチェーン上で実行されることを意味します。 。

- オーダーブックの賢明な実装: oAMM は、ユーザーが指定された価格ポイントで流動性を提供できるようにすることでオンチェーンの価格制限注文を実装し、それによってオーダーブックの取引動作をシミュレートし、資本効率をさらに向上させます。 dYdXなどのオフチェーンオーダーブックとは異なり、oAMMはブロックチェーン上に展開されたスマートコントラクトであり、すべてのデータはチェーン上に保存され、誰でも検証できます。完全に分散化されており、ユーザーは取引プラットフォームの動作について心配する必要はありません。秘密裏に、または虚偽の取引やその他の問題を行うこと。

- 究極の流動性の深さ: Uniswap V3 など、市場で集中流動性を実現する AMM を見かけることは珍しいことではありません。流動性の集中により資本効率が向上しますが、集中点での流動性の深さに対してより高い要件も課されます。従来のAMMマーケットメイク方法と比較して、集中取引プラットフォームのマーケットメーカーは指値注文のマーケットメイク方法に精通しており、より高い認識を持っており、より積極的に参加します。したがって、指値注文をサポートするoAMMは、マーケットメーカーをより効果的に引きつけて積極的なマーケットメイクに参加させることができ、oAMMの取引効率と深みをさらに向上させ、集中型取引プラットフォームに匹敵する取引体験を実現することができます。

一般に、oAMM はチェーン全体のオーダーブックと AMM を巧みに組み合わせ、取引所がチェーン上で解決する最も困難な流動性問題を実装します。同時に、チェーン上の透明な取引という利点も備えており、真の意味での取引を実現します。 DEX の統合と CEX の利点の組み合わせ。

1.3 ユーザーを保護する安定したメカニズム

SynFutures は、市場の安定性を維持し、ユーザーの利益を保護することを目的とした一連のメカニズムも設計しました。これらのメカニズムは、極端な市場変動を防ぎ、不必要なリスクを軽減することにより、健全で公正な取引環境を保証します。

- 動的なペナルティ料金: 価格操作や極端な市場変動を防ぐために、oAMM は動的なペナルティ料金メカニズムを導入しています。取引により市場価格とマーク価格の差が一定の基準を超える場合、取引には追加手数料がかかります。この手数料は価格差が大きくなるにつれて増加するため、潜在的な操作が妨げられます。

- 安定したマーク価格: oAMM は、指数移動平均 (EMA) などのアルゴリズムを使用して市場価格を平滑化し、ニュース速報や市場操作による短期変動による清算のリスクを軽減します。マーク価格が安定していると、極端な価格変動によって不必要な清算が引き起こされるのを防ぐことができます。

この一連のメカニズムを通じて、SynFutures は操作行為にコストを課し、市場を操作するインセンティブを低減します。同時に、平滑化価格メカニズムにより、緊急事態や大量の取引によって引き起こされる市場の過剰反応が軽減され、ユーザーが不必要な損失から保護されます。 , SynFutures はまた、安定したマーク価格と継続的な資金調達率を通じて、激しい価格変動によって引き起こされる予期せぬ清算を削減し、ユーザー保護をさらに強化し、oAMM モデルにおける市場の安定を効果的に維持します。

02 プロジェクトの進捗状況

2.1 Blast エコシステムをしっかりと守り、ユーザーに還元する

3 月に Blast を立ち上げて間もなく、SynFutres は Blast エコシステムでナンバーワンのデリバティブ取引プラットフォームとしての地位を確固たるものにしました。ユーザーに究極のエクスペリエンスを提供すると同時に、ユーザーの成長と維持を達成するための寛大なインセンティブ プランも提供します。

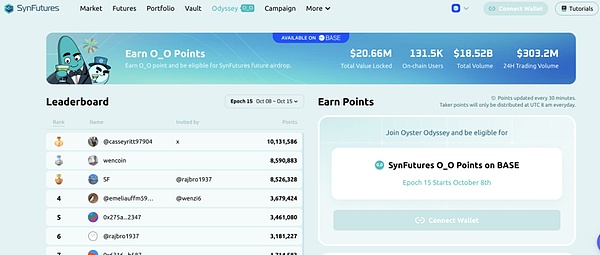

Blast の開始当初、SynFutures は O_O (オイスター オデッセイ) ポイント インセンティブ プランの導入を発表しました。 SynFutures は、O_O ポイント所有者に将来の SynFutures 独自のエアドロップの機会を提供するだけでなく、Blast 関連のすべてのインセンティブ (ポイント、利回り、追加の開発者トークンのエアドロップを含む) を 100% ユーザーに還元します。

SynFutures は、最大 500,000 ドルの取引コンテストと 3 回のエアドロップの機会を通じて、ユーザーの参加に強力な動機と報酬を提供します。

Blast イベントでは、Blast ユーザー、dYdX/GMX ユーザー、および Pudgy Penguin NFT ユーザーは、SynFutures がオンラインになった初日に O_O イベントに登録する際に、SynFutures O_O ポイントのエアドロップを直接受け取ることができます。

さらに、流動性を提供する人(メーカーおよびAMM LPを含む)と取引(テイカー)は、Blastネイティブトークンポイント報酬+50%Blast Big Bang勝者のエアドロップ報酬+SynFutures O_Oポイント報酬を受け取ることもできます。トレーダーは追加の取引競争報酬も受け取ることができます。 。

SynFutures Blast イベントに参加したユーザーは、多くの成果を得たと述べています。現在、O_O インセンティブ プランは Base ネットワークのサポートを同期しており、ユーザーは Base ネットワーク上で LP を取引および提供することでポイントと報酬を獲得できます。

2.2 基地のエコロジー、成長、イノベーションの促進

SynFutures は、今年 7 月初旬に Base ネットワークへの参入を発表しました。9 月末までに、SynFutures は Base デリバティブ市場で絶対的なリーダーの地位を占め、第 3 四半期には Base デリバティブ市場で約 50% の市場シェアを獲得しました。

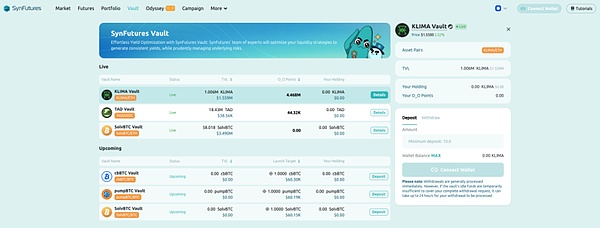

同時に、SynFutures は、9 月末に Base で Vault 製品ラインを開始することも発表しました。ユーザーは単一通貨を通じて流動性を提供し、流動性収入、プラットフォーム取引手数料、O_O ポイント報酬を得ることができます。 Vault の動作メカニズムと特徴は次のとおりです。

- 資金の入金と管理: ユーザーは Vault に資金を入金でき、Vault は対応する市場で流動性とリバランス操作を自動的に提供し、同時にポイント特典を受け取ることができます。

- マーケットメイクプロセスの簡素化: Vault はマーケットメイク戦略を自動的に実行するため、自分でマーケットを作成する場合に比べて頻繁な操作の必要がなくなります。

- リスクの分散: さまざまな Vault を通じて、ユーザーは流動性をさまざまな資産に割り当てることができるため、投資ポートフォリオが分散され、集中リスクが軽減されます。

出典: https://oyster.synfutures.com/#/vault/base/0x152d6356da0b84eb796247b03b3a17a791d83c42

Blast のポイント アクティビティと同様に、LP の提供と取引でも O_O ポイント報酬を獲得できます。同時に、Vault の開始により、ユーザーは SynFtures を通じて資産収入を生み出し、O_O ポイント報酬を獲得する簡単な方法を手に入れることができます。

さらに、SynFutures のアクティビティ インターフェースでは、ポイントを獲得するためのその他の方法も見つけることができます。これは、SynFutures が貢献に対する誠意に満ちていることを示しています。

出典: https://oyster.synfutures.com/#/campaign

現在のアクティビティでは、SynFtures はユーザーのランク付けを奨励するポイント ページも提供し、さらに楽しみをもたらします。

出典: https://oyster.synfutures.com/#/odyssey

チェーンのデータから判断すると、Base は徐々に SynFutures の成長エンジンとなり、SynFutures の柔軟な市場適応性を実証しており、また、Base ユーザーが SynFutures の製品体験とインセンティブ プランを認識していることも裏付けています。

出典: https://info.synfutures.com/

03 主な利点と競合製品の比較

3.1 市場での地位

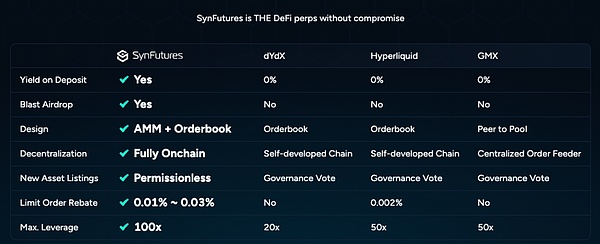

現在、dYdX、Hyperliquid、GMXなど、市場で一定の地位を占めているデリバティブ取引プラットフォームがいくつかあります。

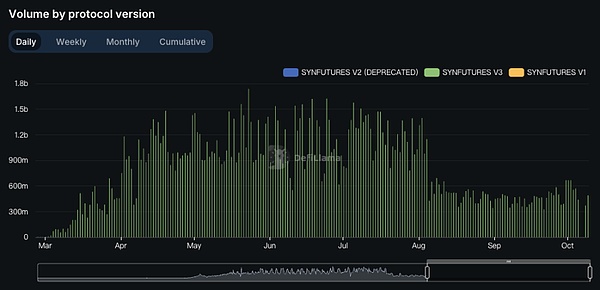

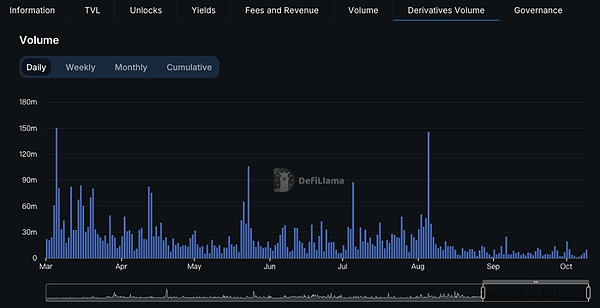

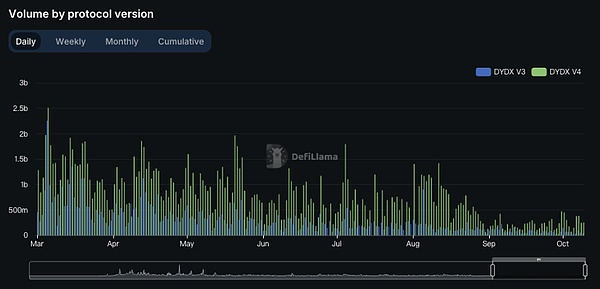

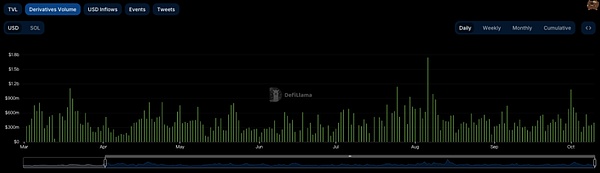

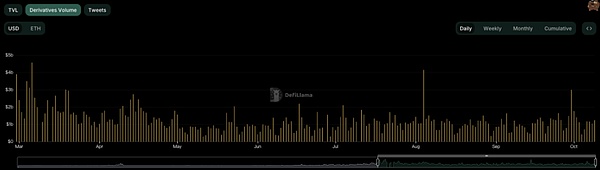

DefiLlamaのデリバティブ取引高から3月以降の主要なオンチェーンデリバティブプラットフォームのパフォーマンスを観察すると、3月から9月まで、HyperliquidとdYdXが主要なデリバティブ取引高を維持しており、SynFuturesは基本的に1日あたり約15億米ドルの取引高を維持することができました。 Jupiter や GMX などの大手プレーヤーとともに、1 日あたりの取引高は約 10 億米ドルを達成しており、デリバティブ トラックの第一階層に位置しています。

9月以降、市場の理由により、ほとんどのデリバティブプラットフォームの取引高は減少していますが、Hyperliquidは約15億米ドルの取引高で依然として首位にあり、Synfuturesは約6億米ドルの取引高でdYdXを上回っています。

9月以降、市場の理由により、ほとんどのデリバティブプラットフォームの取引高は減少していますが、Hyperliquidは約15億米ドルの取引高で依然として首位にあり、Synfuturesは約6億米ドルの取引高でdYdXを上回っています。

オンライン時間が最も短いデリバティブ プラットフォームとして、現在の市場での地位をすぐに達成することができ、市場で完全に認知されていることがわかります。

SynFutures V3 デリバティブ取引高、出典: https://defillama.com/protocol/synfutures

GMX デリバティブ取引高、出典: https://defillama.com/protocol/gmx?volume=true

dYdX デリバティブ取引高、出典: https://defillama.com/protocol/dydx

Jupiter Perpetual Exchange デリバティブ取引高: 出典: https://defillama.com/protocol/jupiter-perpetual-exchange

ハイパーリキッドデリバティブ取引高、出典: https://defillama.com/protocol/hyperliquid?derivativesVolume=true

3.2 主な利点

SynFutures は短期間で優れた結果を達成できますが、これはその独自の利点と切り離すことができません。

- オンチェーンのオーダーブック + AMM ハイブリッド モデルは、分散化、流動性の深さ、資本効率を組み合わせています。dYdX と Hyperliquid はオーダーブックのみに依存しており、資本効率は高いですが、取引資産の多様性が制限されています。一方、GMX はピアツーピアを使用しています。プールモデルは、取引量の点でLPのボトルネックによって制約されており、スケーラビリティに欠けています。同時に、SynFuturesは、分散化と流動性を兼ね備えたオンチェーンオーダーブックとAMMを組み合わせています。 DEX の深さにより、CEX に近い資本効率も実現できます。

- 通貨を上場する権利はコミュニティに属します。他のデリバティブ取引プラットフォームの取引資産は基本的に一元的に決定されますが、SynFutures では上場する資産をコミュニティが決定でき、このラウンドでは許可なしで上場を達成できます。 MeMe の流行、SynFutures はすぐに気づきました $BOME の上場が市場のペースを決めました。

- 任意の ERC-20 トークンを証拠金としてサポート: SynFutures は取引の証拠金として任意の ERC-20 トークンをサポートしますが、他のプラットフォームは USDC や ETH などの限られた通貨のみをサポートします。

- チェーン全体での注文マッチング: SynFutures は注文マッチングを完全にチェーン上に置き、取引の透明性を確保し、市場操作を防止します。一方、dYdX や Hyperliquid などの競合製品はチェーン外でマッチングを実行しますが、これには依然として潜在的な集中化リスクが伴います。

- ブランドのエアドロップと通貨発行の期待: SynFutures V3 は現在、Blast と Base のエコロジーに焦点を当てており、dYdX や Hyperliquid などの他のプラットフォームでは利用できない、さまざまな方法でデポジット収入、ポイントインセンティブ、チェーン関連のエアドロップをユーザーに提供しています。 。さらに、SynFutures はまだトークンを発行していない数少ない主要なデリバティブ取引プラットフォームの 1 つであり、チームはトークンの発行を検討していると述べ、それまでにトークンとエアドロップの発行が計画されている可能性があることを示唆しています。 SynFutures の古いバージョンのユーザーや過去のイベントの参加者に対して、将来的には対応する報酬が用意されるだろうと地元当局者は述べています。

出典: https://www.synfutures.com/

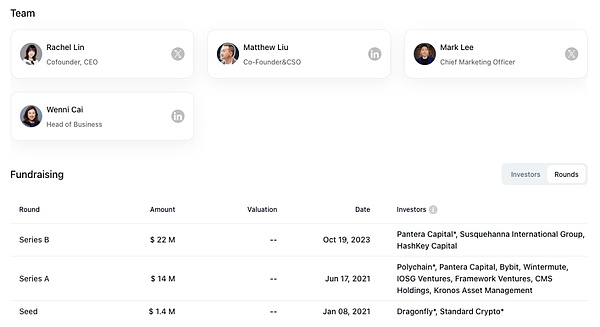

04 チームと背景

SynFutures の創設チームは、国際的な一流投資銀行、インターネット企業、仮想通貨 OG での経歴を持ち、Pantera、Polychain、Standard Crypto、Dragonfly、Framework、SIG、Hashkey、IOSG、Bybit、Wintermute などの投資家から支持を得ています。 、CMS、Wooなどでこれまでに3,800万米ドル以上を調達しました。

出典: https://www.rootdata.com/Projects/detail/SynFutures?k=MzAyMA%3D%3D

05 概要と展望

分散型金融(DeFi)デリバティブ市場の熾烈な競争において、SynFuturesはその革新的なテクノロジーと戦略で際立った存在感を示しています。

フルチェーンのオーダーブックとマッチングメカニズム、統一流動性モデル、ユーザー保護に重点を置いた安定したメカニズムを導入することにより、SynFutures はユーザーに安全で透明性のある効率的な取引環境を提供するだけでなく、業界内での競争力を確保します。そしてアトラクション。

さらに、SynFutures は、寛大なインセンティブ プランと Blast および Base エコロジーへの多大な投資を通じて、長期的な開発とエコロジー構築への取り組みを実証してきました。

多額のエアドロップ報酬、取引コンテストなどの活動、および Vault などの製品の継続的な革新は、多数のユーザーの積極的な参加を引き付けるだけでなく、市場に新たな活力を注入します。ユーザーやエコシステムパートナーへのこの種のフィードバックは、SynFutures とユーザーおよびエコシステムとのつながりを強化し、そのエコシステムの継続的な繁栄を促進します。

技術革新、ユーザー保護メカニズム、インセンティブ戦略、明確な将来計画を通じて、SynFutures は安全で信頼性が高く、ダイナミックな取引プラットフォームの構築に成功しました。これらの利点により、SynFutures は現在のユーザーのニーズを満たすだけでなく、将来の市場の変化を予測して適応することができ、分散型取引プラットフォームの分野で引き続きリーダーであることを示しています。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

トランプ大統領の22人の閣僚のうち6人がビットコインを保有

Bankrbot は、X でのインタラクションを無効にすることで、Grok によって誤って作成されたトークンを終了します。

バビロンエアドロップ登録締め切りは3月19日16:00まで延長されます

ゴールドマン・サックスのストラテジスト:米国株は引き続き低迷する可能性