Penelitian Terbuka: Tinjauan Ekosistem DeFi Avalanche dan Kampanye BOOST

Tinjauan Singkat Ekosistem DeFi Avalanche telah mengalami pertumbuhan signifikan yang didorong oleh kampanye BOOST, yang memberikan insentif likuiditas untuk aset yang sudah mapan melalui hadiah token AVAX. Kampanye ini berdampak positif pada total nilai terkunci (TVL) dan likuiditas ekosistem, terutama dalam protokol seperti Trader Joe dan GMX, sambil juga mendukung bursa yang kurang menonjol seperti Pharaoh. Protokol pinjaman seperti Aave dan Benqi menunjukkan keberhasilan yang bervariasi dengan penggunaan insentif mereka, yang secara langsung mempengaruhi l

Protokol keuangan terdesentralisasi (DeFi) memainkan peran penting dalam aktivitas pengguna di blockchain saat ini. Misalnya, bursa terdesentralisasi (DEX) kini merupakan persentase signifikan dari volume perdagangan kripto secara keseluruhan dan biasanya menjadi sumber utama biaya transaksi yang dihasilkan pengguna untuk platform kontrak pintar dan operator nodenya. Pada tahun 2024, perdagangan memecoin telah berkembang menjadi pendorong utama perhatian pengguna dan aktivitas onchain, semakin menekankan utilitas DEX dan protokol DeFi lainnya yang menyediakan akses tanpa izin ke layanan keuangan inti.

Salah satu tantangan utama bagi protokol DeFi adalah mempertahankan modal pengguna, yang berperan penting dalam pengalaman produk bagi pengguna lain. Di DEX, likuiditas yang dalam memungkinkan spread harga yang lebih ketat dan slippage yang lebih rendah untuk perdagangan. Pada protokol peminjaman, lebih banyak likuiditas berarti suku bunga yang lebih menarik bagi peminjam dan efisiensi modal yang lebih baik bagi pemberi pinjaman. Likuiditas juga memiliki efek yang berkelanjutan; biaya perdagangan dan biaya pinjaman yang lebih rendah menarik lebih banyak volume, menghasilkan hasil yang lebih tinggi bagi penyedia likuiditas (LP), yang pada gilirannya menarik lebih banyak likuiditas, semakin mengurangi biaya pengguna, dan seterusnya. Lanskap DeFi saat ini lebih kompetitif dari sebelumnya, dengan ekosistem yang berbeda terus bersaing untuk likuiditas yang terpecah di seluruh protokol dan blockchain. Dalam laporan ini, kami mengeksplorasi keadaan ekosistem DeFi Avalanche AVAX +1.30% , yang saat ini didukung oleh kampanye BOOST dari Avalanche Foundation yang bertujuan untuk mendorong likuiditas DeFi di seluruh ekosistem.

Kampanye BOOST

Kampanye BOOST adalah program insentif yang dirancang untuk memberi penghargaan kepada pengguna dan LP di seluruh protokol DeFi utama dalam ekosistem Avalanche. Protokol yang berpartisipasi dalam program ini termasuk DEX Trader Joe, GMX, dan Pharaoh, serta WooFi, protokol peminjaman Benqi Aave dan Benqi, dan protokol pertanian hasil leverage DeltaPrime. Setiap protokol mengelola strategi individu untuk distribusi insentif token AVAX yang disediakan oleh Avalanche Foundation melalui kampanye BOOST, yang dimulai pada Juli 2024 dan diharapkan berlangsung hingga Oktober.

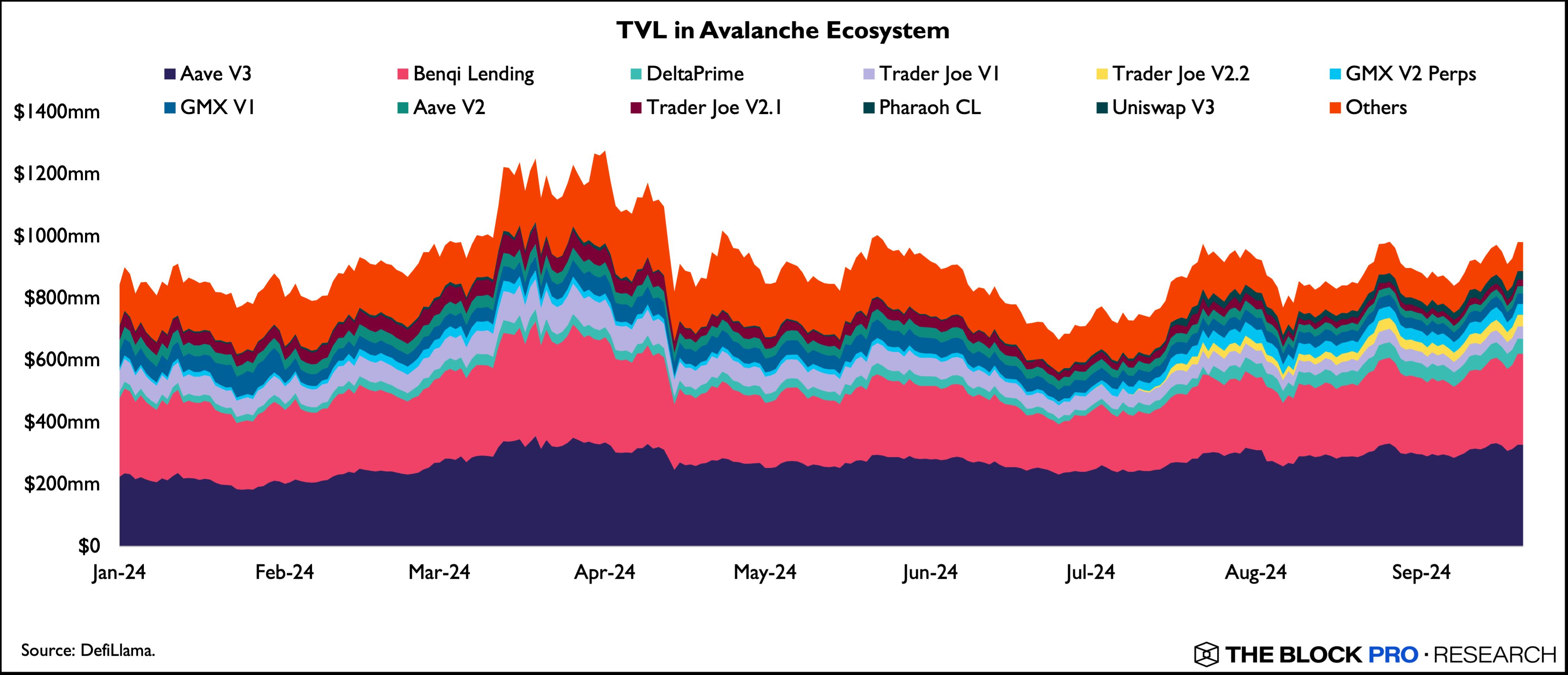

Kampanye BOOST mengingatkan pada program insentif Avalanche Rush yang diluncurkan pada Agustus 2021, yang memainkan peran besar dalam mendorong TVL ekosistem Avalanche ke titik tertinggi sepanjang masa (ATH) sebesar ~$11,4 miliar pada November 2021. Awal tahun ini, Avalanche Foundation meluncurkan program insentif Memecoin Rush yang secara khusus menargetkan likuiditas memecoin, sedangkan program BOOST lebih ditujukan untuk meningkatkan likuiditas untuk aset yang sudah mapan seperti BTC.b, USDC, USDT, dll. Pada saat penulisan ini, TVL di Avalanche berada di ~$980 juta, naik sebesar ~$137 juta sejak awal 2024 dan sedikit turun dari puncak tahun-ke-tahun (YTD) sebesar ~$1,27 miliar.

Sejak awal Juli, TVL telah meningkat sebesar ~$249 juta untuk keuntungan ~34%, menunjukkan bahwa kampanye BOOST memiliki efek positif pada likuiditas keseluruhan ekosistem Avalanche. TVL juga naik ~22% ketika dinyatakan dalam AVAX selama periode ini, menyiratkan bahwa peningkatan likuiditas kemungkinan disebabkan oleh masuknya modal daripada apresiasi harga dari likuiditas yang ada saja.

Peminjaman Agregasi Hasil

TVL dalam ekosistem Avalanche sebagian besar didominasi oleh dua protokol peminjaman terbesarnya, Aave V3 dan Benqi, yang secara kolektif menyumbang ~63% dari total TVL. Aave awalnya mendistribusikan hadiah BOOST di pasar pinjam/meminjam tertentu untuk periode terbatas pada akhir Juli, yang dijadwalkan untuk kembali

rn dalam beberapa minggu mendatang, sementara Benqi terus menawarkan insentif bagi pemberi pinjaman dan peminjam hingga saat ini. Efek dari strategi yang berbeda ini jelas terlihat ketika membandingkan pertumbuhan TVL antara kedua protokol dalam beberapa bulan terakhir. Sejak awal Juli, TVL Aave telah meningkat sekitar 34%, sementara Benqi meningkat sekitar 54% pada periode yang sama, menyoroti dampak insentif dalam menarik likuiditas.

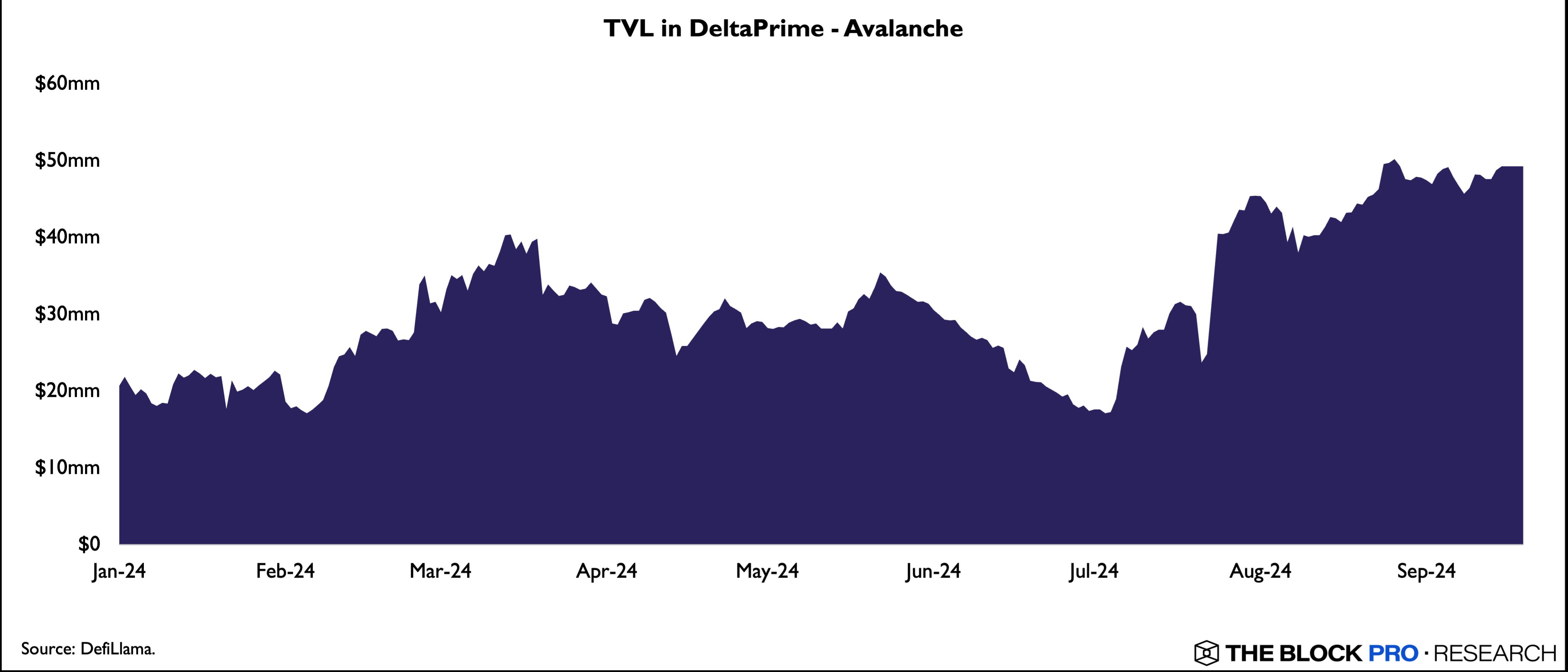

Likuiditas yang diberi insentif di pasar pinjaman juga dapat menciptakan efek menetes ke bawah untuk agregator hasil dan protokol pertanian dengan leverage, yang biasanya memungkinkan pengguna untuk lebih meningkatkan hasil efektif mereka dengan meminjam terhadap aset yang diberi insentif dan menghasilkan hasil, serta menyetorkannya kembali melalui strategi "looping" otomatis. Misalnya, Yield Yak memanfaatkan partisipasi BOOST Benqi untuk memaksimalkan hasil asli dari pinjaman, serta hasil yang diberi insentif dari peminjaman dan pemberian pinjaman. Sebagai mitra BOOST, DeltaPrime dapat memaksimalkan hasil bersih bagi pengguna lebih jauh dengan menawarkan insentif AVAX tambahan bagi penyetor dalam strategi pertanian dengan leverage mereka.

Struktur insentif berlapis ini sangat bermanfaat bagi DeltaPrime, yang telah melihat TVL-nya tumbuh sekitar 179% sejak awal Juli hingga saat ini. Perlu dicatat bahwa meskipun protokol pertanian dengan leverage berkontribusi pada likuiditas yang lebih dalam dalam ekosistem DeFi, mereka juga memperkenalkan risiko tambahan bagi pengguna karena penggunaan leverage dan integrasi beberapa protokol, masing-masing dengan asumsi keamanan dasarnya sendiri. Baru-baru ini, pada 16 September, penerapan Arbitrum DeltaPrime dieksploitasi sekitar $6 juta karena kompromi kunci pribadi, menyebabkan kerugian bagi pengguna yang seharusnya tidak terpengaruh jika mereka hanya menggunakan protokol dasar. Sejauh ini, eksploitasi tampaknya tidak mempengaruhi DeltaPrime di Avalanche, yang memiliki penguncian waktu pada pemilik kontrak sebagai fitur keamanan tambahan.

DEXs

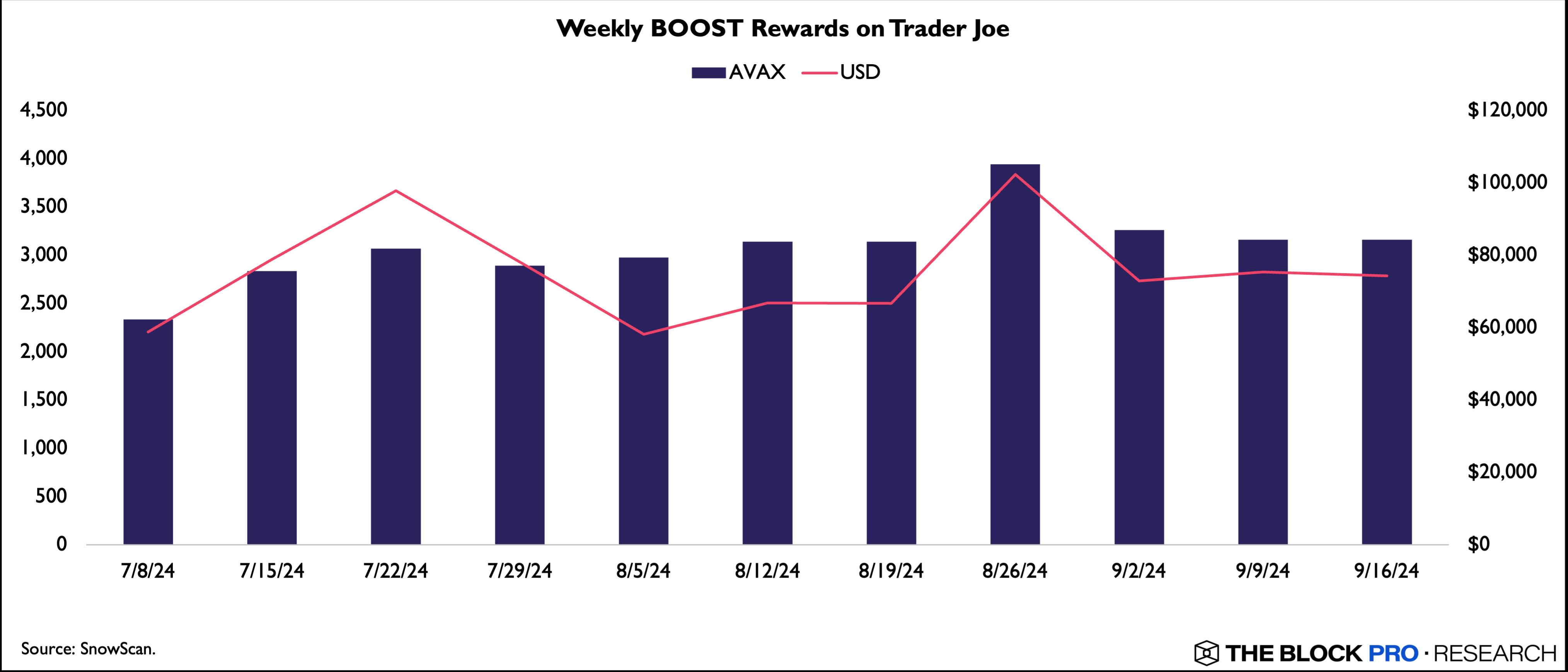

Selain protokol pinjaman, mungkin sumber likuiditas terpenting dalam ekosistem Avalanche adalah DEX-nya, yang penting untuk memfasilitasi perdagangan baik di C-Chain maupun di subnet Avalanche. Trader Joe adalah DEX paling dominan dalam ekosistem Avalanche dalam hal likuiditas dan volume dan merupakan peserta kunci dalam program BOOST yang sedang berlangsung. Hadiah AVAX didistribusikan kepada LP untuk kolam tertentu di Trader Joe dan disesuaikan setiap minggu dalam hal jumlah dan alokasi kolam.

Berdasarkan data on-chain yang divisualisasikan dalam grafik di atas, kita dapat melihat bahwa Trader Joe telah mendistribusikan rata-rata sekitar 3082 AVAX, setara dengan sekitar $75,4K per minggu dalam insentif BOOST sejak awal program pada awal Juli. Ini berjumlah total sekitar 33,9K AVAX, atau sekitar $830k, dalam insentif yang didistribusikan kepada LP di platform sejauh ini. Insentif awalnya dialokasikan ke 13 kolam likuiditas pada minggu pertama program dan sejak itu diperluas menjadi 19 kolam, termasuk stablecoin, token L1 yang dibungkus, token staking cair (LST), dan aset ekor panjang. Strategi tim Trader Joe untuk kampanye BOOST berpusat pada insentif kolam likuiditas terkonsentrasi, dengan hadiah hanya terakumulasi untuk posisi dalam rentang harga aktif. Secara teori, ini mendorong LP untuk menetapkan rentang harga yang lebih ketat untuk likuiditas, yang seharusnya menghasilkan slippage yang lebih rendah bagi pengguna juga.

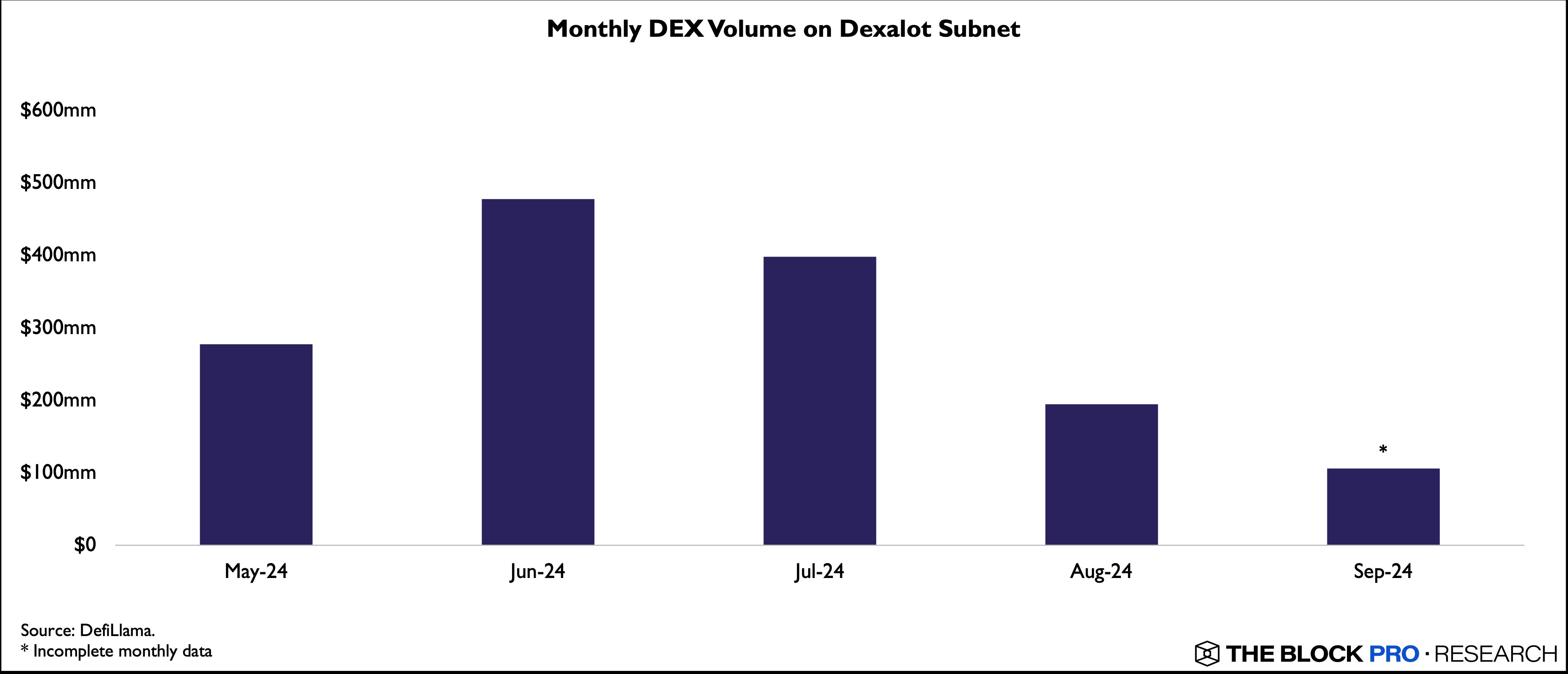

Pada bulan Juni, volume DEX di Dexalot mencapai puncak sekitar ~$478 juta, melampaui semua DEX lain di Avalanche C-Chain kecuali Trader Joe. Dengan peluncuran kampanye BOOST pada bulan Juli, volume Dexalot sejak itu menurun secara signifikan, dengan total sekitar ~$398 juta pada bulan Juli dan ~$195 juta pada bulan Agustus. Dalam hal ini, pergeseran perhatian pengguna baru-baru ini ke DEX C-Chain mungkin berperan dalam penurunan ini, yang semakin diperburuk oleh fragmentasi likuiditas antara C-Chain dan subnet Dexalot. Namun, kemampuan Dexalot untuk mempertahankan volume DEX yang relatif tinggi dalam beberapa bulan terakhir - dengan bantuan insentif berkelanjutan dari Avalanche Foundation dan Benqi - adalah indikasi bahwa subnet mungkin mulai memainkan peran yang lebih besar dalam ekosistem Avalanche yang lebih luas di masa depan.

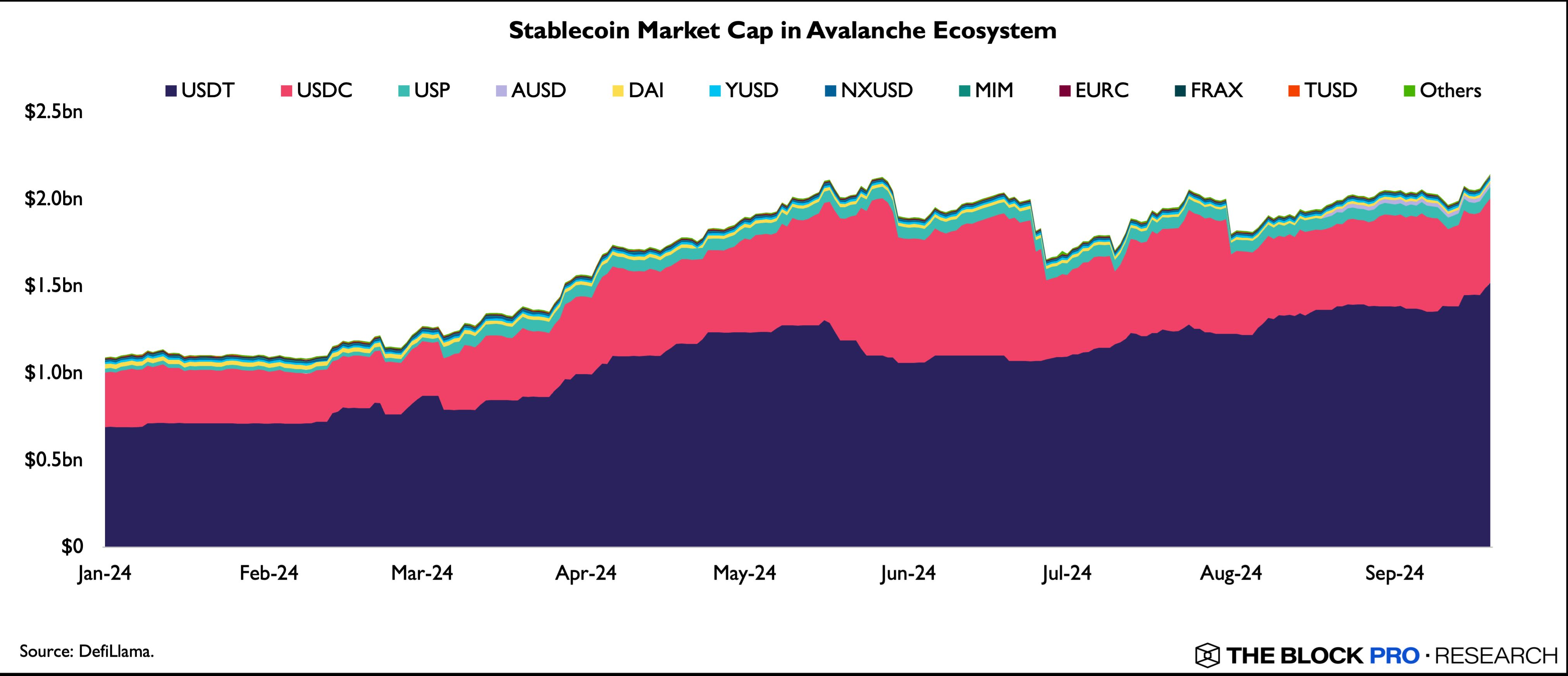

Stablecoin

Satu indikator terakhir yang layak diperiksa adalah pasokan stablecoin dalam ekosistem Avalanche. Sejak awal Juli, kapitalisasi pasar stablecoin Avalanche telah tumbuh dari sekitar ~$1,69 miliar menjadi ~$2,14 miliar pada saat penulisan ini, dengan kenaikan sekitar 27%, atau ~$458 juta.

Pertumbuhan ini adalah tanda yang signifikan dari aliran modal baru ke ekosistem Avalanche, mengingat stablecoin yang didukung USD seperti USDT dan USDC adalah unit akun yang paling umum di antara pedagang dan pengguna kripto pada umumnya. Dengan demikian, stablecoin juga merupakan komponen kunci likuiditas dalam DeFi dan berfungsi sebagai indikator berguna dari stabilitas ekosistem dan minat pengguna. Secara keseluruhan, program BOOST dari Avalanche Foundation tampaknya telah memainkan peran penting dalam mendukung likuiditas dalam ekosistem Avalanche dalam beberapa bulan terakhir berdasarkan metrik yang dibahas dalam laporan ini. Masuknya stablecoin yang terus berlanjut - yang sebagian besar terdiri dari USDT dan USDC - hanya memberikan konfirmasi lebih lanjut dari dampak program tersebut.

Insentif dapat menjadi cara yang sangat efektif untuk menarik perhatian pengguna dan modal, tetapi faktor terpenting ke depan adalah apakah ekosistem Avalanche dapat terus mempertahankan dan menumbuhkan likuiditas keseluruhannya, terutama jika insentif mulai berkurang seiring waktu. Seperti yang telah kita lihat dengan protokol seperti Trader Joe, penting bagi tim untuk bersikap strategis dan adaptif sehubungan dengan jumlah insentif yang diberikan, serta aset dan pengguna yang mereka maksudkan untuk didukung dengan insentif. Pada akhirnya, salah satu tujuan utama untuk ekosistem Avalanche dalam beberapa bulan mendatang adalah membangun likuiditas stabil yang cukup di seluruh banyak protokol DeFi-nya sehingga dapat menjadi mandiri dan kondusif untuk pertumbuhan pengguna lebih lanjut dalam jangka panjang.

Disclaimer: Konten pada artikel ini hanya merefleksikan opini penulis dan tidak mewakili platform ini dengan kapasitas apa pun. Artikel ini tidak dimaksudkan sebagai referensi untuk membuat keputusan investasi.

Kamu mungkin juga menyukai

3 Next Big Crypto di Bulan Juli 2025

Akankah kedaluwarsa tarif Q3 memicu pergeseran risk-off global?

Peluang Persetujuan Altcoin ETF untuk XRP, DOGE, dan ADA Naik Menjadi 90% oleh Bloomberg

ZetaChain Meluncurkan Pembaruan Lightning untuk Mempercepat Transaksi Lintas Rantai dan Memperluas Kemampuan Aplikasi Universal

Singkatnya ZetaChain telah meluncurkan peningkatan Lightning untuk mengurangi waktu blok, memperluas kompatibilitas lintas rantai, dan meningkatkan infrastruktur untuk Aplikasi Universal yang terdesentralisasi di seluruh jaringan utama, sambil mempertahankan fokus pada desentralisasi dan interoperabilitas tanpa kepercayaan.