Aave mit neuer Tokenomics-Strategie: Ein innovativer Plan für das Protokoll und Staker

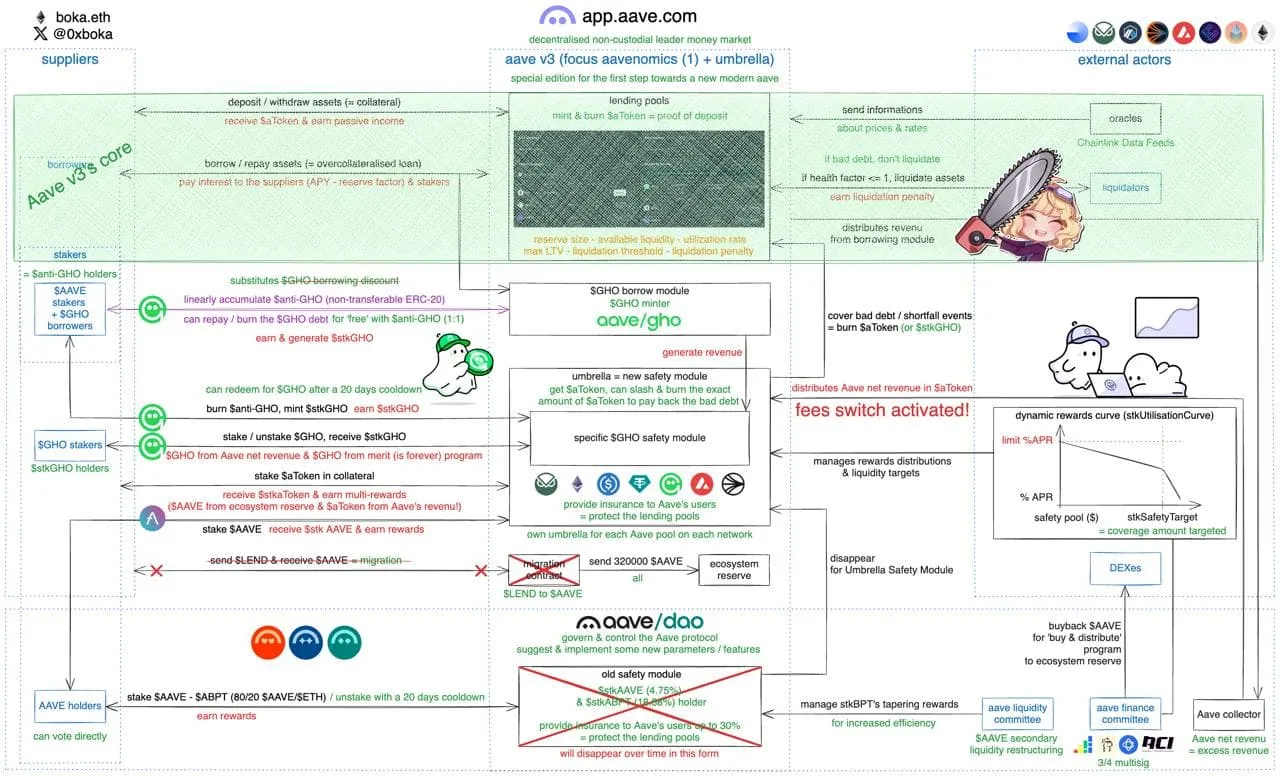

Die Aave Chan Initiative (ACI), geleitet von Gründer Marc Zeller, hat einen neuen Vorschlag zur Überarbeitung der Tokenomics, der Einnahmenverteilung und des Liquiditätsmanagements des Aave (AAVE) Protokolls vorgestellt.

Die vorgeschlagenen Änderungen im Aave Request for Comment (ARFC) Vorschlag folgen auf einen von der Community genehmigten TEMP CHECK.

Aave stellt große Tokenomics-Überarbeitung vor

In dem neuesten X (ehemals Twitter) Beitrag bemerkte Zeller, dass der aktualisierte Aavenomics-Vorschlag das Ergebnis von fünf Jahren Entwicklung darstellt.

„Wir betrachten es als den wichtigsten Vorschlag in unserer Geschichte, fühl dich frei, ihn zu lesen und Feedback zu geben“, sagte er.

Der Vorschlag führt die Schaffung des Aave Finance Committee (AFC) ein, ein neues Gremium, das mit der Überwachung der Treasury-Operationen beauftragt ist. Das AFC wird ein „Kauf- und Verteilungsprogramm“ leiten.

Im Rahmen dieses Programms wird das Komitee AAVE-Token von Sekundärmärkten zu einem Kurs von einer Million USD pro Woche für die ersten sechs Monate zurückkaufen. Die Rückkaufquote wird danach neu bewertet. Abhängig von der finanziellen Lage des Protokolls könnte sie allerdings erhöht werden.

„Das sind große Neuigkeiten. Rückkäufe werden das zirkulierende Angebot von AAVE reduzieren, was den Token knapper und wertvoller macht. Die Aktivierung des Gebührenmechanismus wird eine neue Einnahmequelle für das Protokoll schaffen; die Nachfrage erhöhen“, schrieb ein Nutzer.

Eine weitere wichtige Änderung betrifft AAVE-Staker. Das Update beseitigt Slashing-Risiken für diejenigen, die in StkBPT staken, was eine bedeutende Erleichterung für die Teilnehmer ist. Dies geht jedoch mit einer schrittweisen Reduzierung der StkBPT-Belohnungen einher, da Aave zu einem hybriden Modell übergeht, das Liquiditätsanreize gegenüber traditionellen Staking-Auszahlungen bevorzugt.

Der Vorschlag schließt auch den LEND zu AAVE-Migrationsvertrag. Daher werden 320.000 AAVE-Token—im Wert von etwa 65 Millionen USD—zurück in die Ecosystem-Reserve umgeleitet. Dieser Schritt schließt eine fast fünfjährige Übergangsphase ab und steht im Einklang mit Aaves Strategie, echten Umsatz gegenüber inflationären Token-Emissionen zu priorisieren.

Ein zentraler Punkt des Updates ist Anti-GHO, ein nicht übertragbarer ERC20-Token, welcher den aktuellen Rabattmechanismus ersetzen soll.

Anti-GHO erfüllt zwei Zwecke. Inhaber können ihn nicht nur im Verhältnis 1:1 verbrennen, sondern damit auch GHO-Borrowing-Kosten ausgleichen, was als Rabattmechanismus dient.

Zudem können sie ihn über das Merit-System in StkGHO umwandeln, um ihn später nach einer Abkühlphase als GHO einzulösen. Aave hat 50 Prozent der GHO-Einnahmen—etwa 6 Millionen USD jährlich—für dieses Programm vorgesehen. 80 Prozent werden an AAVE-Staker und 20 Prozent an StkBPT-Inhaber verteilt.

Der Vorschlag endet hier nicht. Aaves neuer Umbrella-Mechanismus zielt darauf ab, Nutzer vor schlechten Schulden zu schützen, während er die Liquidität über mehrere Chains stärkt. Durch die Zuweisung überschüssiger DAO-Einnahmen zur Anreizsetzung von Umbrella-aToken-Stakern wird das System zunächst wETH, USDC, USDT und GHO absichern, mit Plänen für eine breitere Abdeckung.

Der Vorschlag ist nun für Feedback aus der Community offen. Danach folgt ein Snapshot-Voting. Wenn er genehmigt wird, beginnt die Umsetzung mit einem Aave Improvement Proposal (AIP), das den Weg für die Einführung der Funktionen ebnet.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

FTX-Anwälte sagen, dass der Anspruch von 3AC über 1,5 Milliarden Dollar „jeder Logik widerspricht“ und abgewiesen werden sollte

Schnelle Übersicht Die Anwälte des FTX-Insolvenzverwalters haben Einspruch gegen eine Forderung in Höhe von 1,53 Milliarden US-Dollar der zusammengebrochenen Handelsfirma Three Arrows Capital (3AC) eingelegt und das Gericht aufgefordert, den Anspruch von 3AC vollständig abzuweisen. Die Anwälte argumentieren, dass die Verluste von 3AC auf Kursbewegungen und eigene Abhebungen der Handelsfirma zurückzuführen seien und nicht auf Handlungen von FTX. Ein Insolvenzgericht hatte im März 3AC erlaubt, ihre ursprüngliche Forderung von 120 Millionen US-Dollar auf 1,53 Milliarden US-Dollar auszuweiten und damit den Einspruch von FTX zurückgewiesen.

Hacken führt „menschliches Versagen“ als Ursache an, nachdem ein privater Schlüssel-Leak einen Wertverlust von 5 Millionen Dollar bei $HAI ausgelöst hat

Kurzübersicht Die Marktkapitalisierung des nativen Tokens $HAI des Web3-Cybersicherheitsunternehmens Hacken fiel um rund 5,5 Millionen US-Dollar, nachdem ein Angreifer am Freitag große Mengen des Tokens geprägt und dessen Wert zum Absturz gebracht hatte. Das Unternehmen machte einen „menschlichen Fehler“ für das Leaken eines privaten Schlüssels verantwortlich, der eines seiner Minting-Konten kompromittierte.

Kryptomarkt verzeichnet tägliche Liquidationen von über 1 Mrd. US-Dollar, BTC fällt nach US-Angriffen auf Iran unter 100.000 US-Dollar

Kurzübersicht Die Kryptomärkte gerieten unter Druck, nachdem die USA bekannt gegeben hatten, drei Militärschläge auf iranische Nuklearanlagen durchgeführt zu haben. Dies führte zu täglichen Liquidationen von über 1 Milliarde US-Dollar und ließ den Bitcoin-Kurs erstmals seit 45 Tagen unter 100.000 US-Dollar fallen. Die Liquidationen betrafen vor allem Long-Positionen, wobei öffentlich verfügbare Daten das tatsächliche Ausmaß der Liquidationen vermutlich unterschätzen. Altcoins verzeichneten die größten Kursverluste, während sich die 30 größten Kryptowährungen nach Marktkapitalisierung am stabilsten hielten. Das iranische Parlament

Texas Bitcoin Reserve durch neues Gesetz geschützt; Investitionsentscheidung des Gouverneurs steht bevor